Wie de juiste financiële keuzes maakt kan al snel duizenden euro’s per jaar besparen. Dat klinkt mooi, alleen hoe maak je de juiste keuzes? Hiervoor zal je jezelf eerst bewust moeten zijn van wat je op financieel vlak wilt bereiken. Je zal dus duidelijke financiële doelen moeten opstellen.

Maar waar ga je beginnen, als je zo’n financieel doel wilt stellen? Hoe ga je concreet aan de slag? Het antwoord op deze vragen is gelukkig niet heel moeilijk.

Want om een juist financieel doel te stellen begin je gewoon bij het begin, de korte termijn dus. Heb je bepaalt wat je op de korte termijn wilt bereiken, dan kan je verder naar de middellange termijn. Deze middellange termijndoelen zijn een brug tussen het heden en de toekomst waar je uiteindelijk naar toe wilt. Wanneer je hiervan een beeld hebt, kan je nadenken over de lange termijn, dat samenvalt met je pensioen.

Korte termijndoelen

Financiële doelen voor de korte termijn leggen de basis voor de toekomst. Daarom is het noodzakelijk om deze doelen helder te hebben als je verder wilt bouwen aan jouw financiële situatie.

Financiële zaken als een budget, een buffer opbouwen en rekeningen afbetalen spelen hier een centrale rol.

Budget

Wie wilt bouwen aan zijn financiële situatie zal eerst zijn budget in kaart moeten brengen. Het is dus zaak om een overzicht van je inkomsten en uitgaven te hebben. Hoeveel geld krijg je iedere maand binnen? En hoeveel geld gaat er iedere maand uit en waaraan?

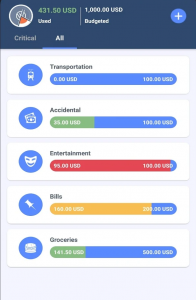

Dit overzicht kan je eenvoudig maken met een financiële app, ook wel huishoudboekjes app genoemd. Een voorbeeld van zo’n app is Moneywizz. Met deze app kan je jouw uitgaven categoriseren en zo krijg je een beeld waaraan je jouw geld uitgeeft.

Je zal bijvoorbeeld zien dat je iedere maand 300 euro uitgeeft aan eten buiten de deur, omdat je iedere dag een broodje bij de bakker haalt of even langs de frietzaak gaat. Als dat zo is heb je meteen een kostenpost gevonden waarop je makkelijk kunt besparen.

Naast apps kan je natuurlijk ook old school met Excel aan de slag om een overzicht van je budget samen te stellen.

Financiële buffer en schuld afbetalen

Een tweede agendapunt van je financiële doel op de korte termijn moet het opbouwen van een financiële buffer of het afbetalen van openstaande rekeningen zijn.

Een financiële buffer geeft je veiligheid, omdat je niet meer kwetsbaar bent voor onverwachte uitgaven (hier lees je hoe groot zo’n buffer moet zijn). Daarnaast is het zaak om openstaande rekeningen af te betalen. Want hoe langer je deze rekeningen open laat staan, hoe meer kosten het met zich mee kan brengen.

Maak dus een overzicht wat wanneer betaalt moet worden of hoeveel geld je achter de hand moet hebben. Denk na op welke termijn je dit wilt bereiken en zo bereken je hoeveel geld je iedere maand aan de kant moet leggen om het doel te halen. Het bedrag pas je in je budget.

Welke van de twee financiële doelen hier bovenaan komt, is een persoonlijke kwestie. Aan de ene kant is het fijn om zo snel mogelijk af te zijn van openstaande rekeningen. Maar tegelijkertijd is het goed om al te beginnen aan een financieel buffertje, zodat je onverwachte uitgaven kan pareren.

Daarom kan je ook proberen om aan beide doelen tegelijk te werken.

Middellange termijndoelen

Als je een goed overzicht hebt van je inkomsten en uitgaven en je een plan hebt voor je financiële buffer en openstaande rekeningen, dan kan je verder in de toekomst gaan kijken.

Ten eerste kan je hier kijken naar nog langlopende openstaande schulden, zoals een studentenschuld. Ten tweede kan je eens nadenken over wat je wilt bereiken. Wil je bijvoorbeeld een huis kopen of wil je nog op reis?

Langetermijnschuld afbetalen

Heb je nog eens schuld openstaan, breng deze dan in kaart. Kijk wat de omvang van de schuld is en wat het termijn is om deze terug te betalen. Zo weet je hoeveel je per maand opzij moet zetten.

Daarnaast kan het bij een studentenschuld zo zijn, dat je in staat bent om meer of minder af te lossen. Vaak afhankelijk van je inkomen. Kijk hier wat het minimale bedrag is dat je moet afstaan. Deze kan je vervolgens in je budget inpassen, waarna je altijd nog kan kijken of je meer wilt aflossen.

Wat zijn je dromen?

Daarnaast is het goed om na te denken over wat je wilt gaan doen. Wil je bijvoorbeeld nog een paar verre reizen maken? Of wil je over 5 jaar een huis kopen? Als je deze plannen op een rijtje hebt, kan je een financieel plan maken om naar deze toe te werken.

Om een huis te kopen moet je bijvoorbeeld een bepaald bedrag zelf inleggen. Laat zeggen dat dit 20.000 euro is. In dat geval zal je 333 euro per maand moeten sparen. Kijk vervolgens of dit in jouw budget past. Zo niet, kijk dan naar posten die je kunt schrappen of kijk naar manieren om iedere maand een paar honderd euro meer te verdienen.

Lange termijndoelen

Lange termijndoelen vallen samen met je pensioen. Aan het eind van je leven wil je natuurlijk niet meer werken en daarvoor zal je een bepaald vermogen moeten opbouwen.

Gelukkig sta je niet alleen in dit doel, want je zal ook recht hebben op AOW en de meeste mensen zijn aangesloten bij een pensioenfonds. Toch ligt een pensioen bij jongeren nog ver in de toekomst en daarom is er geen volledige garantie dat deze zaken worden betaald.

Dat kan een reden zijn om zelf nog een extra appeltje voor de dorst op te bouwen.

Kijk bijvoorbeeld of je een plekje in je budget vrij kunt maken en 100 euro over kunt houden. Is dat iedere maand mogelijk en stop je dit steevast in een mooie mix aan dividendaandelen, dan houd je na 30 jaar meer over dan je denkt.

Bron: Investopedia

Foto: iStock

Aandelen nieuws Dividend

Meld je nu aan en ontvang gratis updates over aandelennieuws uit Dividend