Impermanent loss… iedereen die een passiefinkomen met crypto wil, zal er mee te maken krijgen. Het ‘niet-permanente verlies’ is een risico, dat lastig te begrijpen kan zijn. In deze blog brengen we daar een einde aan!

Wanneer loop je impermanent loss?

Het is slim om eerst duidelijk te hebben wanneer we impermanent loss lopen. Het risico komt alleen voor als je cryptomunten in een decentrale broker applicatie stopt, zodat de coins handel op de blockchain faciliteren (hoe je dat doet lees je onder andere hier).

Wanneer je cryptomunten in zo’n decentrale broker stopt, ga je een liquiditeitspositie aan.

Wat is een liquiditeitspositie?

Een decentrale broker accepteert liquiditeit alleen in de vorm van twee cryptomunten, die je in gelijke delen levert.

Stel je wil 10.000 dollar liquiditeit leveren in de ETH/BTC markt op Uniswap. In dit geval koop je 5.000 dollar aan ETH en 5.000 dollar aan BTC. Deze gelijke delen van twee cryptomunten stop je dan in de decentrale broker.

De techniek van een decentrale broker zorgt vervolgens dat de ETH/BTC markt altijd in balans blijft. Je zal dus altijd 50% ETH en 50% BTC houden, omdat een decentrale broker deze coins herbalanceert.

Wat is impermanent loss?

De naam impermanent loss is wat verwarrend. Eigenlijk zou het verlies van herbalancering moeten heten.

Omdat een decentrale broker herbalanceert, verandert het aantal ETH en BTC munten in je liquiditeitsposite. (Terwijl de percentage ETH en BTC in dollartermen altijd 50/50 blijft.)

Nu het aantal ETH en BTC munten verandert in je positie, zal je met een minder gunstig aantal komen te zitten tegenover het simpel aanhouden van de ETH en BTC (zonder herbalanceren).

Impermanent loss is het verschil in rendement tussen een liquiditeitspositie en het simpel aanhouden van een tokenpaar.

Impermanent loss is dus geen netto verlies. Je kan in dollartermen een flink rendement maken, terwijl je impermament loss (IL) loopt.

Voorbeelden

Ik ga je hier een paar voorbeelden van IL presenteren met deze handige tool. We houden voor het gemak Bitcoin en Ethereum aan met een startkapitaal van 10.000 dollar.

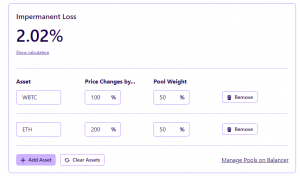

1: We zitten hier in een stierenmarkt en in een paar maanden stijgt BTC 100% en ETH 200%.

Resultaat houden

In het geval we de crypto’s gewoon in onze wallet zouden aanhouden door met de 10K 5K aan BTC en 5K aan ETH te kopen zouden we totaal 150% zijn gestegen. Dat betekent een eindwaarde van 25.000 dollar.

Resultaat liquiditeitspositie

Wanneer we met de 10K een liquiditeitspositie in BTC en ETH aangaan, zullen we 2,02% minder overhouden. Oftewel een dollarwaarde van 24.495 dollar. De IL is dus 505 dollar.

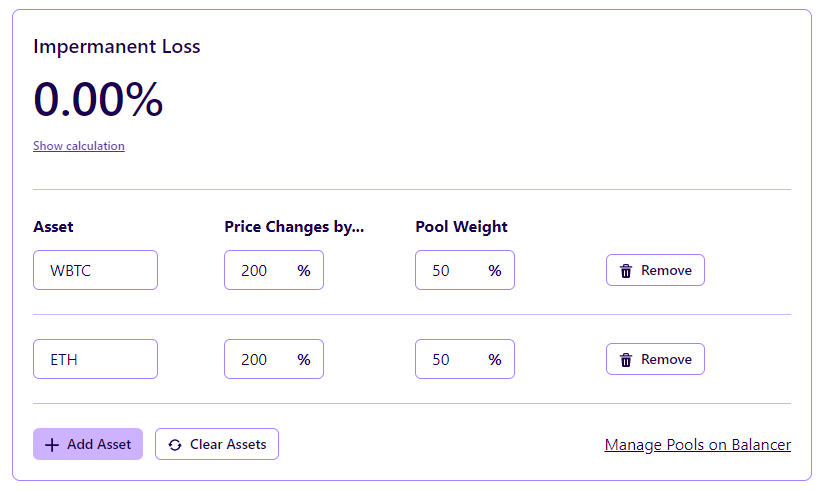

2: In de volgende maand stijgt BTC met 100%, nadat Amazon BTC accepteert als betaalmiddel. ETH stagneert.

Resultaat houden

De gemiddelde stijging van het simpelweg aanhouden van 50% BTC en 50% ETH is nu 200%. Het resultaat is daarom 30.000 dollar.

Resultaat liquiditeitspositie

Nu BTC eenzelfde stijging als ETH heeft gezien, komen we door het herbalanceren op precies eenzelfde hoeveelheid tokens uit als de buy-and-hold strategie. Het resultaat is dus ook 30.000 dollar en we hebben nul IL.

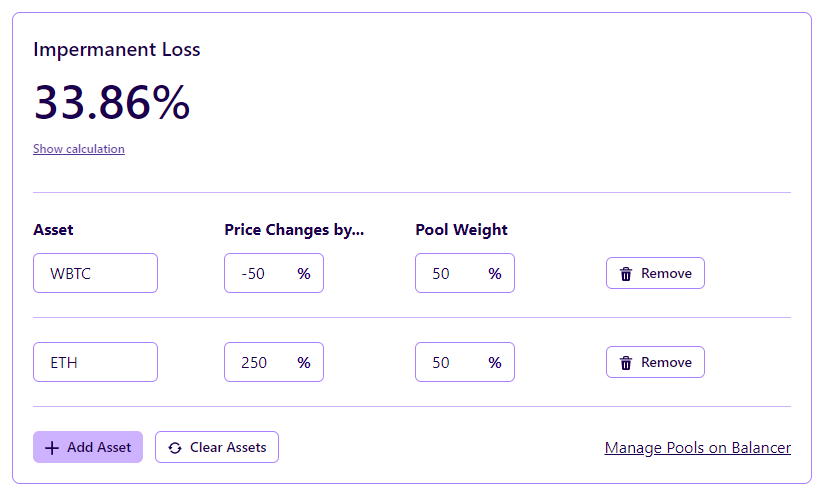

3: BTC daalt enorm hard, nadat Tesla bitcoins dumpt. ETH stijgt nog een stukje nadat het platform steeds populairder wordt bij MEME coins.

Resultaat houden

De gemiddelde stijging van de buy-and-hold strategie is 100%. Of een resultaat van 20.000 dollar.

Resultaat liquiditeitspositie

Nu we deze schommeling zien, wordt er veel geherbalanceerd. Het aantal BTC en ETH munten in de positie verandert daarom drastisch. De positie bestaat nu uit veel meer BTC en minder ETH, terwijl BTC hard is gedaald en ETH is gestegen.

Daarom doet de liquiditeitspositie het nu stukken minder dan de buy-and-hold. Maar liefst 33,86% minder. Dat komt uit op een resultaat van 16.535 dollar.

Ondanks de IL, is het nettoresultaat van de liquiditeitspositie nog steeds +65,35% in de plus. Zeker niet slecht dus.

Impermanent loss wordt gecompenseerd

Uit de voorbeelden lijkt het misschien dat je het alleen maar minder kan doen door liquiditeit te leveren bij een decentrale broker. Dit is alleen niet waar, want je verdient aan transactiekosten in ruil voor de geleverde dienst.

Iedereen die handelt via een decentrale broker, betaalt hiervoor kosten. Veruit het grootste deel van deze kosten komt terecht bij jou als liquiditeitsverstrekker. Deze handelsinkomsten worden vervolgens automatisch geherinvesteerd in de liquiditeitspositie.

De handelsinkomsten kunnen heel sterk variëren per periode. In tijden dat crypto niet populair is, ligt de handel lager en heb je minder inkomsten. Dat maakt niet heel veel uit, want zo’n situatie betekent ook minder volatiliteit. De lagere koersuitslagen resulteren dan weer in minder IL.

Aan de andere kant zullen periodes van hoge koersuitslagen gepaard gaan met meer handel en hogere handelsinkomsten. Terwijl de IL hoger zal liggen.

Daarnaast zijn er veel crypto applicaties die je voor het leveren van liquiditeit nog eens extra belonen met gratis crypto tokens. Dit wordt ook wel yield farmen genoemd en hier spelen we actief op in.

Is impermanent loss een heel groot risico?

Dit ligt heel erg aan je voorkeur. Wie snel winst wil maken met daarbij een hoger risico, kan waarschijnlijk beter een enkele token aanhouden en hopen dat deze naar de maan knalt.

Maar wie het voor de langere periode bekijkt en houdt van een passiefinkomen, is waarschijnlijk wel beter af met een liquiditeitspositie.

Met name deze langere periode is belangrijk. Stel we gaan weer naar het ETH/BTC paar en gaan er van uit dat Ethereum het in de komende vier jaar dubbel zo goed doet als BTC. Stel ETH stijgt 1.000% en BTC 500%. De IL is dan 4,42%.

De handelsfees die je per jaar verdient, zijn makkelijk 4% per jaar. In totaal 16%. Daarbovenop haal je nog gemakkelijk 5% per jaar extra aan yield farming inkomsten. Hiermee komen we over 4 jaar uit op een rendement van 36% met een IL verlies van 4,42%.

Natuurlijk kunnen koersstijging in de praktijk flink variëren. Maar waar het op neerkomt: hoe langer je liquiditeit wegzet, hoe minder groot het risico van IL zal zijn, omdat je wordt vergoed met passief inkomen.

Daarnaast kan je er met een liquditeitspositie er voor kiezen om je volatiliteit in crypto flink te verlagen, terwijl je wordt vergoed met handelsfees en eventueel ook yield farming inkomsten.

Je kan bijvoorbeeld ETH combineren met een stablecoin, zoals de crypto dollar USDC. Zo’n ETH-USDC liquiditeitspositie zal de bewegelijkheid flink verlagen ten opzichte van het alleen aanhouden van ETH. Of in plaats van een nog kleine risicovolle cryptomunt te kopen, maak je een liquiditeitspositie aan van de kleine cryptomunt samen met ETH.

Ik ben van mening dat het risico van impermanent loss meevalt. Liquiditeit leveren in een decentrale broker kan winstgevend zijn. En zeker wanneer je bovenop de handelsfees wordt beloond met gratis tokens.

Naast het speculeren op individuele tokens houdt ik altijd een deel van m’n portefeuille gereserveerd om liquiditeit te leveren in het geval deze liquiditeit wordt gestimuleerd met gratis tokens.

Volg raja op de voet

Direct zien wanneer Raja een nieuwe kooptip plaatst? Meld je GRATIS aan!

We vinden het jammer dat u stopt...

Weet u zeker dat u uw BeursBits-abonnement wilt stopzetten? Door hieronder op Stopzetten te drukken, maak u uw opzegging definitief.