In mijn laatste blog liet ik weten dat RealT druk bezig is met de ontwikkeling van een vastgoed Exchange Traded Fund (ETF). Natuurlijk op de blockchain, net als de RealTokens. In deze blog leg ik je graag uit welke mogelijkheden zo’n ETF schept voor jouw RealTokens en waarom het zó belangrijk is voor crypto in het algemeen.

RealT is een nieuw bedrijf dat het eigendomsrecht van huizen naar de blockchain transfereert. Dit gebeurt in de vorm van tokens, RealTokens. Ieder huis heeft dus een bepaald aantal tokens die in het bezit zijn van investeerders over de hele wereld en huur genereren.

Huur ontvangen is natuurlijk leuk en hoe meer hoe beter. Toch is dit nog niet alles wat RealTokens kunnen bieden. Je zou het digitale bezit namelijk ook kunnen ‘leveragen’. Dat betekent dat je met de vastgoedtokens nieuw geld creëert voor jezelf.

Oké, hoe werkt dat precies?

Voordat we ingaan op het daadwerkelijke leveragen van RealTokens, moeten we eerst begrijpen wat dit leveragen mogelijk maakt.

Ethereum

RealTokens bestaan op de blockchain van Ethereum. Daar is een goede reden voor: Ethereum is een digitaal gedecentralizeerd platform waar iedere techneut ter wereld zijn applicatie op kan bouwen.

Zie het als een uitgestrekte legoplaat waar iedereen ter wereld zijn blokjes op mag bouwen. Waar je verbeeldingskracht alleen beperkt is, is de verbeeldingskracht van iedereen bij elkaar onbeperkt. Dat maakt de weg vrij voor radicale innovatie!

De eerste innovatie die we nu op Ethereum zien is Decentralized Finance (DeFi). Financiële toepassingen zonder de tussenkomst van een bank of verzekeringsmaatschappij. Hier lees je meer over DeFi. Waar het steeds op neerkomt, is dat iedereen met een computer/smartphone, internet en een Ethereum wallet in staat is een DeFi-applicatie te gebruiken.

Heel simpel, je pakt je telefoon uit je broekzak en je kan: lenen, handelen, sparen met rente, verzekeren, etc. Alles zonder tussenkomst van mensen.

Wie Ethereum tokens (ethers) heeft, kan deze dus aan het werk zetten in DeFi apps. Bijvoorbeeld MakerDAO, een soort digitale bank. In het systeem van Maker kan je ethers in een zo genoemde Collateral Debt Position stoppen (zie het als een digitale kluis waar alleen jij toegang tot hebt). Omdat je onderpand levert bij de digitale bank, ben je in staat een schuld te creëren, dus geld te creëren, in de vorm van dai (de munt van Maker gekoppeld aan de dollarwaarde).

Met je ethers kan je dus een hefboom creëren dankzij de creatie van dai.

Het DeFi-RealToken probleem

Bij Maker en andere DeFi apps is het dus belangrijk dat je onderpand hebt. Dit onderpand kunnen ethers zijn, maar ook andere tokens zoals RealTokens. RealTokens zou je dus in theorie in een DeFi app kunnen stoppen en er vervolgens schuld tegen maken.

Momenteel kan je RealTokens al leveragen in Aave. Dit is echter nog een kleinschalig experiment en daar is een goede reden voor.

RealTokens kunnen in de huidige vorm nog niet op grote schaal in DeFi worden gebruikt, omdat de markt véél te klein en gefragmenteerd is.

RealT heeft nu ruim 20 huizen op de blockchain. De RealToken markt bestaat dus uit 20 verschillende tokens met ieder een totale omvang van de waarde van een huis. Vaak niet eens 100.000 dollar. Met deze structuur ga je du nooit voldoende verhandelbaarheid krijgen voor grootschalig gebruik.

Een token dat als onderpand dient, moet wel liquide zijn. Zo kan het voorkomen dat een token door een DeFi app wordt geliquideerd in de markt als er niet meer aan de onderpand eisen van de app wordt voldaan.

De oplossing: $REALT

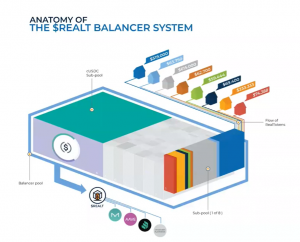

Om deze reden ontwikkelt RealT een fonds van verschillende RealTokens. Hiervoor gebruikt het de Balancer app. In Balancer ben je in staat een poeltje van verschillende tokens te maken, tot een maximum van 8. Tegen deze poel kunnen anderen vervolgens handelen, in ruil voor fees. De wiskunde achter Balancer zorgt er vervolgens voor dat de poeltjes in gelijk gewicht blijven. Hoe dit precies werkt, ligt buiten het bereikt van deze blog.

In de community call van 27 augustus gaat het team van RealT zelf in op de ETF (vanaf 20:36).

Een Balancer poel zal bestaan uit vergelijkbare huizen. De eerste poel bijvoorbeeld uit 8 ‘single family homes’ uit Detroit. Nu heb je een beperkte ETF. Nog te beperkt voor grootschalig gebruik, omdat de totale waarde van zo’n poel met 8 huizen ongeveer 560.000 dollar is (8 maal 70.000 dollar).

Het proces moet dus herhaalt worden. RealT zal een ETF (genaamd $REALT) met onderliggend kleinere ETFs maken.

Dat betekent nog eens 6 kleinere Balancer ETFs en daarnaast een portie stablecoins in de vorm van USDC (stablecoin van Coinbase). De stablecoins zijn belangrijk omdat men zo in staat is om met de Balancer poel van dollars naar RealTokens (of vice versa) te handelen. Ook kan alle huur van de tokens automatisch in de poel terecht komen. De waarde van de ‘ultieme’ Balancer RealToken ETF ($REALT) int dus de huur en stijgt daarmee evenredig in waarde.

Hieronder zie je de volledige flow nog eens uitgelegd:

Het uiteindelijke resultaat van alles is dat je 8 keer 70.000 keer 8 is dat je ongeveer 4,5 miljoen aan tokens, plus USDC hebt in één plek. Dat begint ergens op te lijken.

De $REALT tokens kan je vervolgens op grotere schaal in DeFi applicaties gebruiken en extra waarde voor jezelf creëren. Dat terwijl je gewoon huur ontvangt (dat komt immers automatisch in $REALT terecht).

Waarom $REALT belangrijk is voor crypto:

De grootste vriend van crypto is ook z’n grootste vijand. Prijs! De prijzen van cryptomunten kunnen heel hard stijgen en ook weer heel hard dalen.

Hierdoor is de sector hard gegroeid, maar de grote beweging biedt wel een belemmering voor DeFi applicaties. Zoals gezegd is onderpand de levensenergie voor vrijwel iedere DeFi app.

En hoe is onderpand het beste? …. Niet als het alle kanten op beweegt natuurlijk.

Goed onderpand moet betrouwbaar zijn. De waarde moet redelijk stabiel zijn, daarop kan je bouwen.

DeFi apps zien nu een enorme groei. Aan de ene kant is er gewoon een echte use case en daarom stoppen veel mensen meer en meer crypto’s in de applicaties. Aan de andere kant stijgen de prijzen, dus stijgt de waarde van het onderpand dubbel zo hard.

Wanneer cryptoprijzen weer in een berenmarkt terecht komen (wat ongetwijfeld weer een keer zal gebeuren), zal de waarde van het onderpand een flinke tik krijgen. Dat zorgt ervoor dat de waarde die DeFi apps creëren in elkaar zal zakken. Het aantal dai in omloop zal dus flink dalen in een berenmarkt. En dat is vrij problematisch aangezien dai wordt gebruikt als munt in het gehele DeFi systeem.

Betrouwbaar onderpand, zoals vastgoed, kan dit probleem oplossen. Want het daalt simpelweg niet in waarde tijdens een cryptoberenmarkt.

Ook in de huur genererende RealTokens investeren? Klik hier.

Volg raja op de voet

Direct zien wanneer Raja een nieuwe kooptip plaatst? Meld je GRATIS aan!

We vinden het jammer dat u stopt...

Weet u zeker dat u uw BeursBits-abonnement wilt stopzetten? Door hieronder op Stopzetten te drukken, maak u uw opzegging definitief.

Beste Raja, dit verhaal zal ik nog tien keer moeten lezen voordat ik het snap. Ik vraag me af hoeveel van jouw lezers hier instappen. Stel dat ik 32ETH ter beschikking stel, hoeveel rendement mag je hierop verwachten in procenten? Stel dat dit 10% is, maar stel dat de ETH 30% in prijs oploopt, dan mis je een stuk winst omdat de ETH vastzit in deze $REALT? Of blijft de koers van $REALT gelijk oplopen met het prijs van ETH?