Dat we in een berenmarkt zitten mag ondertussen geen verrassing meer heten. We hebben daar verschillende keren over geschreven. En onze visie, mag ook duidelijk zijn: berenmarkten zijn er om strategisch te kopen. Strategisch kopen moet je overigens niet verwarren met nu direct vol long gaan en dan maar hopen dat de bodem is gezet.

In dit artikel gaan we dieper in wat we precies bedoelen met strategisch kopen.

Waarom niet gewoon wachten tot de bodem is gezet?

Dan de vraag die leeft bij beleggers: ‘maar, als je weet dat het een berenmarkt is, waarom wacht je dan niet gewoon tot de bodem wordt gezet?’.

Omdat de beurs helaas geen vlag kan uithangen, of een bodembel kan rinkelen. Je weet simpelweg niet wanneer de bodem is gezet, je weet niet wanneer de kust veilig is. Simpel. Maar wat je wel weet is dat beleggers vaak overdrijven. Neem bijvoorbeeld de energie-, grondstoffen- en materiaalsector. Daar heb je nu bedrijven die handelen tegen een koers-winstverhouding van 1.

Dat is geen grap. En het zijn ook geen bedrijven die jong en onbekend zijn. We hebben het hier over spelers die al decennia meedraaien, maar nu tegen letterlijk 1x de winst handelen.

Een voorbeeldje

Neem bijvoorbeeld United Steel (dit is geen aankoopbeveling, of een aandeel dat wij volgen voor het Energy Rapport! Wij hebben andere staalaandelen in de selectielijst). Die heeft nu een koers-winstverhouding van 1.08 met een winst per aandeel van 17,25. Terwijl de koers nu rond de 18,50 handelt!

Je kan dan proberen om de markt te timen, of je koopt gewoons strategisch en met geduld in. Dat is onze strategie (wat overigens niet betekent dat dit voor iedereen de beste strategie is, het is gewoon waar wij een voorkeur voor hebben).

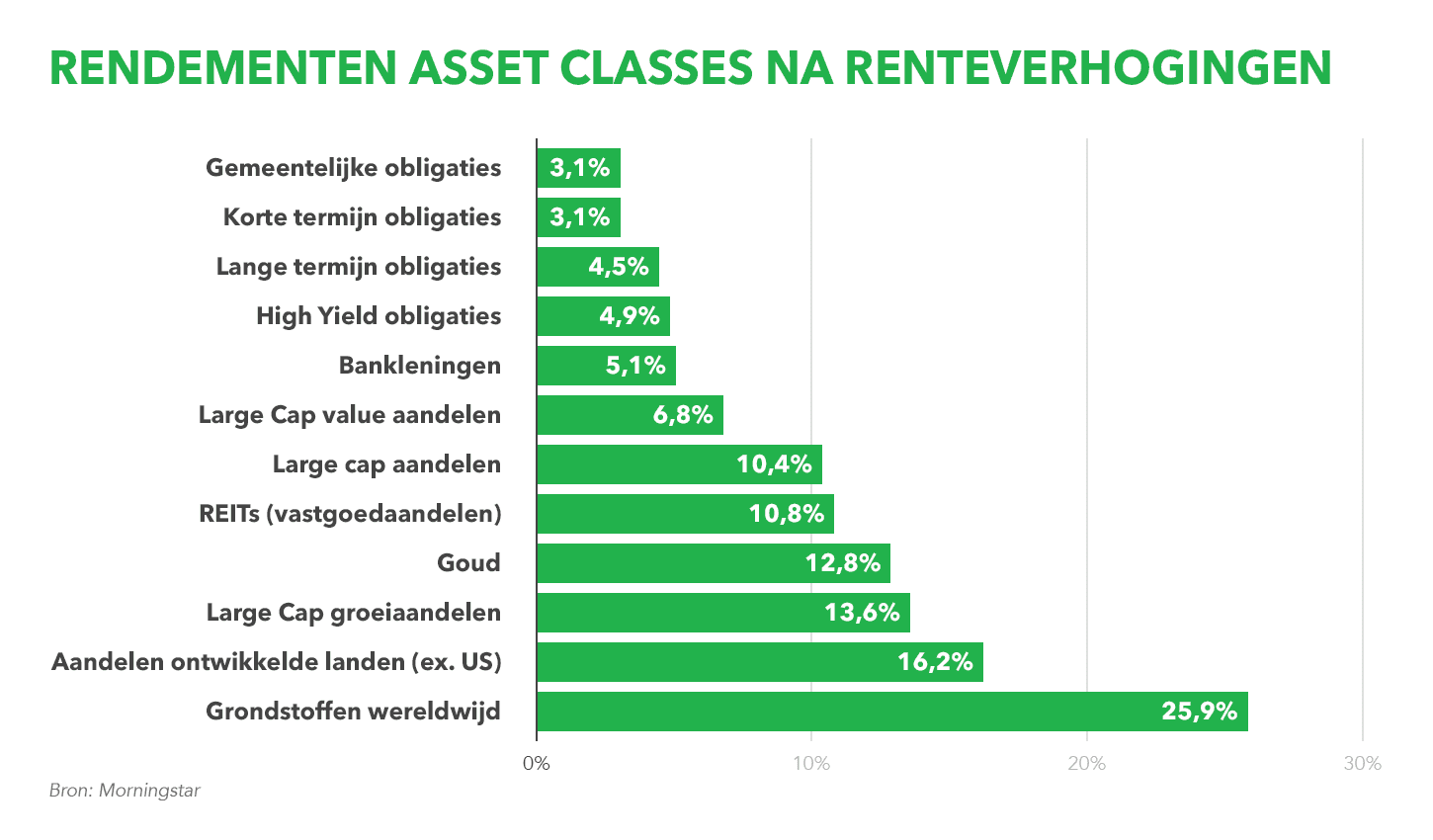

Deze grafiek is er eentje die we graag even willen delen:

Op bovenstaande afbeelding, ziet u heel duidelijk dat er eigenlijk geen asset class is die slecht heeft gepresteerd tijdens de laatste 3 rentecyclussen van de Fed. Geen enkele asset class tekende een verlies op.

De laatste stevige cyclus was in juni 1999 en duurde een jaar. Dat was het startschot voor een supercyclus bij grondstoffen, die bijna een decennium duurde. Onze focus voor het opbouwen van lange termijn posities, ligt dan ook in de volgende sectoren:

- Staal

- Koper

- Olie

- Edelmetalen

- Huizenbouwers (vreemde eend in de bijt, wij verklaren ons hier).

Wat als we fout zitten?

Maar wat als we fout zitten? Want, dat is wel wat de markt ons nu eigenlijk vertelt. De fundamenten zijn goed, de verwachtingen – gebaseerd op historische cycli – zijn nog gunstiger en de waarderingen zijn bizar laag. Dat kan twee dingen betekenen: of beleggers zitten met schrik in de broek en durven niet meer te kopen, of wij zijn imbecielen die niet in willen zien wat de rest van de markt ziet.

En wat ziet de rest van de markt dan? Die ziet een komende recessie, waardoor de vraag naar staal, koper, olie, edelmetalen en huizenbouwers zal afnemen. De beurzen prijzen dit nu al in, terwijl de winst- en omzetcijfers nog rekening houden met de ‘goede tijden’ van de afgelopen maanden.

Tel daarbij op dat de Fed er op gebrand lijkt om de inflatie in te dammen en het daarbij niet uitmaakt of de beurzen naar beneden worden getrokken.

Gaat de werkloosheid hard stijgen?

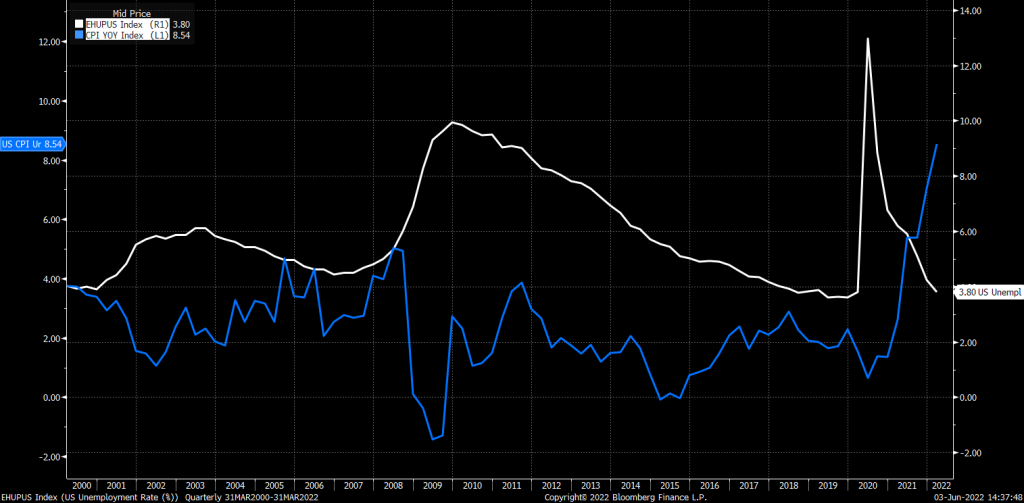

Hmmm. Daar valt wat voor te zeggen. Maar, dan wijzen wij graag weer op onderstaande grafiek:

Je ziet hierboven twee lijnen, de inflatie (blauwe lijn) en de werkloosheid (witte lijn). De werkloosheid is historisch laag. De Fed kan blijven verhogen, tot de blauwe lijn naar beneden komt en de witte lijn omhoogschiet. Als de witte lijn omhoogschiet, is de kans op recessie groot. Want als de werkloosheid toeneemt, daalt de koopkracht van consumenten. En zal de vraag naar goederen afnemen.

De olieprijs ruikt dit principe ook. Want die blijft netjes boven de 100 dollar fluctueren. Het zijn alleen de oliebedrijven die ‘geen bied’ krijgen van beleggers. Hetzelfde geldt voor goud. De goudprijs ligt hoog en lijkt niet echt te willen dalen. Maar goudmijnbedrijven kunnen niet op interesse rekenen van beleggers.

Alleen als de Fed nu ineens met 10% gaat verhogen, kan dat een deuk in ons scenario gooien. Tot die tijd zijn wij van mening dat beleggers een enorme kans laten liggen, door nu niet naar grondstofbedrijven te kijken.

Dagobert Duckjes van de beurs

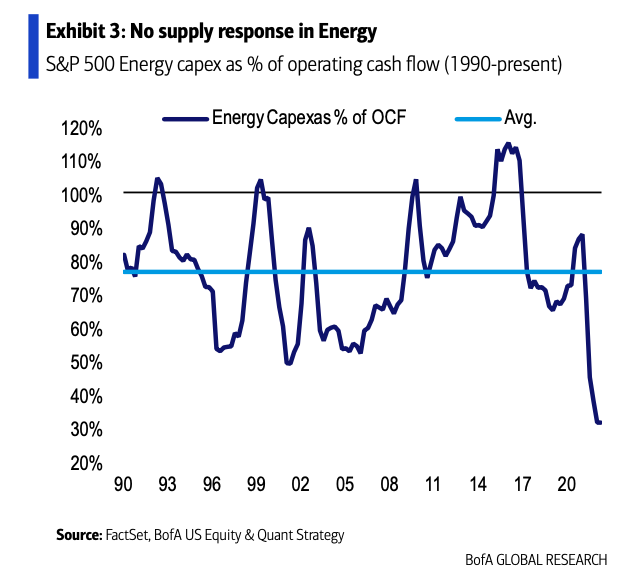

Maar zelfs als de Fed zo’n kamikaze-actie zou doen, zit je nog wel met het volgende probleem:

De kapitaaluitgaven bij energiebedrijven – gemeten als percentage van de kasstroom – ligt op een dieptepunt. Dat hebben we in de afgelopen 3 decennia niet gezien. Met andere woorden…. Recordvraag, recordprijzen, en een recordbesparing op nieuwe investeringen om het aanbod aan te vullen. Wat deze grafiek vertelt: we zijn niet vandaag of morgen verlost van hoge energieprijzen.

Terwijl grondstofaandelen wel in lijken te prijzen dat we snel lagere koersen gaan zien. Dat zien wij als een koopkans.

- Energy Rapport 12 maanden: 249 euro (gaat naar 349 euro)

- Energy Rapport 24 maanden: 349 euro (gaat naar 449 euro)

Dit artikel is geen beleggingsadvies. Het is geen gepersonaliseerde aanbeveling. Het bevat algemene informatie, op basis waarvan u (op eigen verantwoordelijkheid en voor eigen rekening en risico) beslissingen kunt nemen. BeursBrink raadt u aan om zelf advies in te winnen bij derden.

Tenzij anders vermeld, zullen wij dit artikel niet actualiseren. Het kan dus goed zijn dat de inhoud van dit artikel bij latere lezing is achterhaald door de actualiteiten en de ontwikkelingen. Het kan ook zijn dat met een bepaald aspect in het artikel geen rekening is gehouden. Hoewel BeursBrink zorgvuldigheid betracht, kan het ook voorkomen dat er onvolkomenheden in het artikel staan.

U bent zelf verantwoordelijk voor uw beleggingsbeslissing(en).

Aan het rapport en de inhoud ervan kunnen ook geen rechten worden ontleend. Het artikel is gebaseerd op aannames en vormt geen enkele garantie voor een bepaalde ontwikkeling of resultaat. BeursBrink is nooit aansprakelijk voor gebruik van dit artikel of de daarin opgenomen informatie.

Beleggen brengt grote risico’s en kosten met zich mee. U kunt uw inleg of een deel ervan verliezen. De waarde van uw belegging kan fluctueren. In zijn algemeenheid wijst BeursBrink erop dat het niet verstandig is om te beleggen met geld wat u nodig heeft om te kunnen voorzien in uw dagelijkse voorzieningen. In het verleden behaalde resultaten bieden voorts geen garantie voor de toekomst.

BeursBrink is niet verantwoordelijk voor de inhoud en/of juistheid van teksten, afbeeldingen of hyperlinks die door derden worden geplaatst in het artikel. Evenmin is BeursBrink verantwoordelijk voor informatie en/of berichten die door gebruikers van het artikel via internet verzonden worden.

Aandelen nieuws Nederland

Meld je nu aan en ontvang gratis updates over aandelennieuws uit Nederland