In een bullmarket zijn er altijd een hele hoop beleggers die hoog van de daken schreeuwen: als aandeel X 50% lager staat, pfoe…. dan neem ik een tweede hypotheek en ga ik tot over m’n oren long. Vervolgens komt die daling van 50% een keer. En dan gaat het ongeveer zo: ‘Tja, ik ga beginnen met kopen als we nog eens 20% lager staan’. Niets geen tweede hypotheek. In de meeste gevallen wordt er niet eens een kooporder ingelegd.

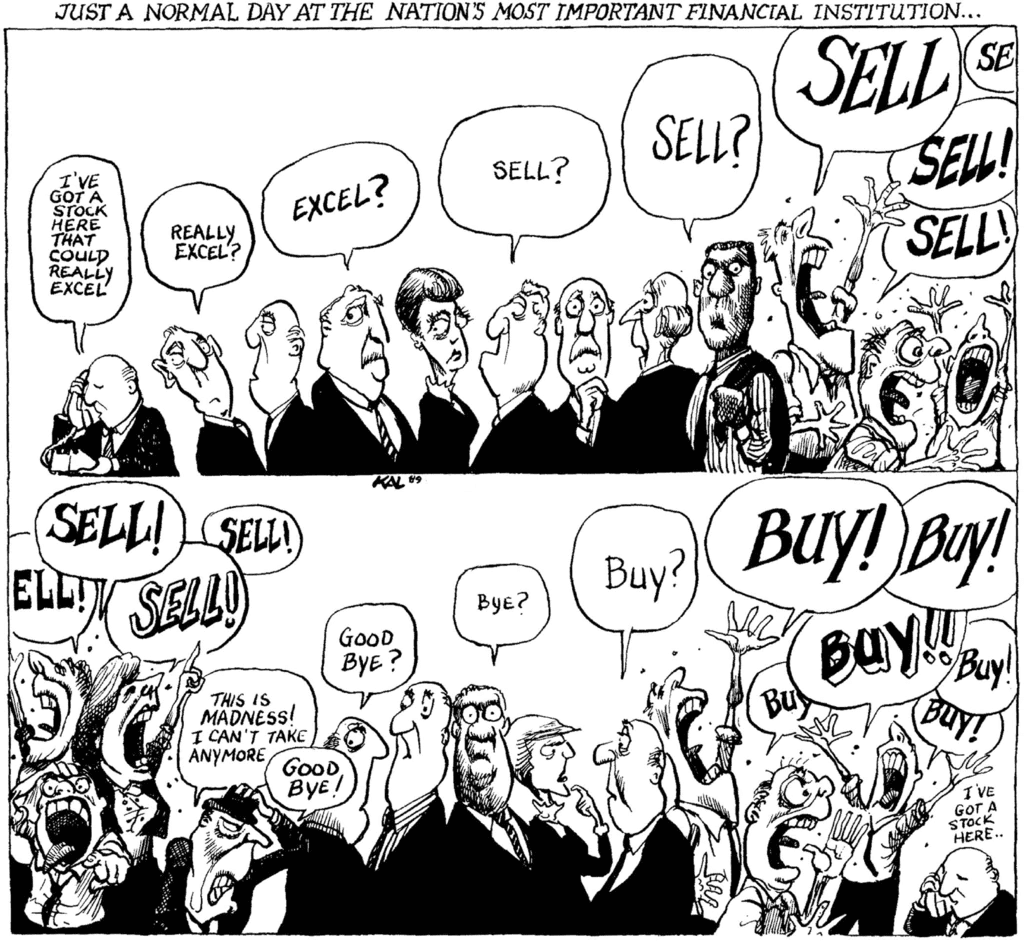

Maar wat er dan meestal wel gebeurt: de koersen stijgen uiteindelijk weer wat, waardoor deze belegger lijdzaam toekijkt hoe de koersen hoger bewegen terwijl en hij uiteindelijk hoger moet terugkopen. Het klassieke plaatje:

Onze hersens denken op de korte termijn

Dat is een heel menselijk gegeven. Onze hersenen zijn gemaakt om gevaar te zien en te kijken naar factoren die op korte termijn van invloed zijn. Het is voor ons veel lastiger om te denken in exponentiele groei en kansen op lange termijn. Hetzelfde als beleggers die aangeven voor de lange termijn te beleggen.

‘Ach, ik koop voor 5 jaar, leg het op de plank en kijk er niet meer naar’. Totdat ze op 20% winst staan en de twijfel toeslaat. ‘Ach, van winst nemen is nooit iemand armer geworden’.

Of de andere kant: ‘we staan op 20% verlies, dat komt nooit meer goed’.

Een voorbeeld van een abonnee

Het doet ons heel erg denken aan een discussie met een abonnee, die wij nu bijna 2 jaar geleden hadden. Zie daarvoor de opmerking van een abonnee:

We moeten even wat context geven voor deze mail.

In 2020 vonden wij Business Development Companies zwaar ondergewaardeerd. En zagen we een unieke kans.

BDC’s zijn bedrijven die geld uitlenen een andere bedrijven, die niet snel bij een bank terecht kunnen of hele specifieke leningvragen hebben en daarom niet bij een reguliere kredietverstrekker aan kunnen kloppen.

Iedereen vreesde toen een recessie en dacht dat dit soort bedrijven failliet zouden gaan. Het was een unieke koopkans in de sector. Eentje die we tot de dag van vandaag niet meer hebben gezien.

Binnen die sector was een van onze favorieten, het aandeel GAIN. En daar gaat de klacht in bovenstaande mail over.

GAIN vonden wij toen een unieke kans, omdat het bedrijf een heel hoog – en maandelijks – dividend uitkeerde. Echt een aandeel dat je voor jaren kan vasthouden en het dividend kan laten herinvesteren.

Hieronder zie je de mail van Frank, op 20 augustus, vlak voor nog een daling (waardoor het verlies al opliep tot meer dan 35%):

Het gaat erom dat je koopt

Had je een betere prijs kunnen krijgen voor GAIN? Absoluut, als je maar 2 maanden had gewacht (of twee maanden eerder was geweest) had je kunnen kopen tegen lagere koersen. En dus een hoger dividend vast kunnen klikken.

Maar goed, rond die periode maakte het niet zo heel veel uit waar je kocht. Je had namelijk alleen maar geld kunnen verliezen als je toen had verkocht. Wie toen had vastgehouden, had alleen al aan het maandelijkse dividend ruim 7% per jaar gepakt. En nu met de koersstijging 64%. En dat voor een saai dividendaandeel.

Goed, nu terug naar Frank en GAIN.

Nu ziet het plaatje er inderdaad heel gezond uit, en Frank heeft inderdaad nooit geklaagd en is nog steeds een zeer gewaardeerd abonnee. En Frank heeft in zekere zin ook gelijk gekregen: er waren inderdaad aandelen die beter hebben gepresteerd dan GAIN.

Maar, wij selecteerden GAIN niet omdat we verwachtte dat het een van de best presterende aandelen op de beurs zou worden. Wij selecteerden gain, omdat we er vanuit gingen dat dit bedrijf jaren en jaren een uniek en hoog dividend zou geven (maandelijks uitbetaald). Waardoor je op termijn een geldmachine zou creëren die zo een paar honderd dollar per maand zou uitkeren. En dat is uitgekomen.

Dat zijn de nadelen van beleggen in een berenmarkt. De kansen om laag te kopen zijn er. Alleen is het grijpen van die kansen heel lastig. Zeker, omdat iedereen altijd de laagste prijs wilt betalen.

Waarbij je direct denkt: ach, als ik over een paar dagen koop, kan ik misschien veel meer aandelen kopen. Maar dan moet je het wel doen. En precies juist zitten. En dat maakt het zo lastig. Want je zit niet altijd juist, en je koopt al helemaal niet altijd op het juiste moment.

Twee oplossingen

Onze oplossing daarvoor is heel simpel: koop met geduld en koop strategisch. Dat is hoe het moet in een berenmarkt. Daarmee bedoelen we; niet direct een grote positie innemen. Maar juist gefaseerd kopen. Dat kan op verschillende manieren. Stel je voor dat je voor 5.000 euro in een aandeel wilt beleggen:

1. Je koopt iedere daling van 10% een schijf van 1.000 euro, of 500 euro.

Dit vereist wat datawerk. Een aandeel zoals Unilever beweegt niet zo volatiel en daalt meestal geen 50% in een periode van een paar weken. Maar bij een aandeel zoals Ring Energy zijn dagelijkse schommelingen van 5 tot 7% geen uitzondering. Hierdoor moet je dus op voorhand wel een goed plan maken over wanneer je bijkoopt.

2. Je koopt iedere week / maand een vaste portie, ongeacht de koers, net zolang totdat je voor jou een comfortabele positiegrootte hebt.

Alletwee de opties doen iets waarmee je een hele hoop emotionele achtbanen kan voorkomen, of minimaliseren. Namelijk het beperken van volatiliteit in je portefeuille.

Dat is heel belangrijk. Want de beurs is een heel volatiel beestje. Je kan geen 100% winst maken, als je niet tegen flinke verliezen kan. En als je de waarde van je vermogen dagelijks met ettelijke procentpunten ziet fluctueren, dan kan dat direct wegen op je systeem en daardoor beleggingskeuzes. Angst is altijd een slechte raadgever. Maar dat is precies wat een berenmarkt kan uitlokken: angst.

Berenmarkten zijn een geschenk voor iedereen die rijk wil worden

Volatiliteit wordt op lange termijn uitgevlakt. Kijk maar weer naar de grafiek van GAIN hierboven. Wij weten nog als geen ander hoe die periode in 2020 was: dalingen van een paar procent per dag. Opgevolgd met stijgingen van een paar procent per dag.

Uiteindelijk keert de rust weer terug, vlakt de volatiliteit af en wordt beleggen makkelijker. Maar als je wacht tot dat moment, ben je qua rendement eigenlijk altijd te laat.

Daarom komen we graag nog even terug op onze mail van een paar weken geleden, toen we schreven ‘Turbo Bullish’ te zijn op energy en grondstoffen. Dat zijn we nog steeds. Maar we hopen ook dat beleggers niet vergeten zijn, dat we in die mail het volgende schreven:

Vergeet niet dat bearmarkets er zijn om strategisch te kopen. Zoals we al eerder aangaven: het grootste nadeel van een berenmarkt is niet het naderende einde van de wereld (want dat gebeurt nooit), maar wel de uitputtingsslag op beleggers.

Een berenmarkt ontneemt bij veel beleggers letterlijk alle zin om ook nog maar een blik te willen/durven werpen op de beurs. Laat staan om koopjes te doen.

Toch zijn berenmarkten historisch gezien giga-geschenken voor beleggers met een horizon net wat langer dan een dag of twee.’ En daar staan we nog steeds achter. Strategisch kopen, met een horizon die net wat langer is dan een dag of twee…

Dit artikel is geen beleggingsadvies. Het is geen gepersonaliseerde aanbeveling. Het bevat algemene informatie, op basis waarvan u (op eigen verantwoordelijkheid en voor eigen rekening en risico) beslissingen kunt nemen. BeursBrink raadt u aan om zelf advies in te winnen bij derden.

Tenzij anders vermeld, zullen wij dit artikel niet actualiseren. Het kan dus goed zijn dat de inhoud van dit artikel bij latere lezing is achterhaald door de actualiteiten en de ontwikkelingen. Het kan ook zijn dat met een bepaald aspect in het artikel geen rekening is gehouden. Hoewel BeursBrink zorgvuldigheid betracht, kan het ook voorkomen dat er onvolkomenheden in het artikel staan.

U bent zelf verantwoordelijk voor uw beleggingsbeslissing(en).

Aan het rapport en de inhoud ervan kunnen ook geen rechten worden ontleend. Het artikel is gebaseerd op aannames en vormt geen enkele garantie voor een bepaalde ontwikkeling of resultaat. BeursBrink is nooit aansprakelijk voor gebruik van dit artikel of de daarin opgenomen informatie.

Beleggen brengt grote risico’s en kosten met zich mee. U kunt uw inleg of een deel ervan verliezen. De waarde van uw belegging kan fluctueren. In zijn algemeenheid wijst BeursBrink erop dat het niet verstandig is om te beleggen met geld wat u nodig heeft om te kunnen voorzien in uw dagelijkse voorzieningen. In het verleden behaalde resultaten bieden voorts geen garantie voor de toekomst.

BeursBrink is niet verantwoordelijk voor de inhoud en/of juistheid van teksten, afbeeldingen of hyperlinks die door derden worden geplaatst in het artikel. Evenmin is BeursBrink verantwoordelijk voor informatie en/of berichten die door gebruikers van het artikel via internet verzonden worden.

Aandelen nieuws Nederland

Meld je nu aan en ontvang gratis updates over aandelennieuws uit Nederland