In de cryptomarkt bestaan twee grote netwerken: Bitcoin en Ethereum. Bitcoin is de grootste en wordt ook wel het ‘digitale goud’ genoemd. Je kan bitcoins opslaan, versturen, ontvangen en zijn erg schaars, net als goud. Ethereum wordt veel meer geprezen door de grotere use case, terwijl ethers wellicht nog schaarser zijn dan bitcoins.

Ethereum is het kleinere broertje, heeft ethers in plaats van bitcoins en dankzij slimme contracten kan je meer met je ethers doen. Dankzij de slimme contracten op Ethereum zijn techneuten in staat om applicaties, zonder centrale partij (maar ook met centrale), op de blockchain te bouwen.

Hierdoor kan men bijvoorbeeld stabiele cryptomunten maken, handelen zonder tussenkomst van centrale partij of een lening krijgen zonder bank, ook wel Decentralized Finance (DeFi) genoemd.

Na de hype van 2017 is het een hele tijd dood geweest en smaadden frauduleuze ICO’s de sector. Nu, sinds een tijdje, bloeien echte use cases op. De vraag naar plek op de blockchain van Ethereum is daardoor groter dan ooit. Zo leg ik in het volgende flimpje uit:

***Ben je al lid van ons Youtube Kanaal? Bekijk het kanaal hier en de video’s die het BeursBrink-team frequent publiceert.***

Voor de schaarste van beide munten is het van belang hoeveel munten er jaarlijks in circulatie komen (het aanbod) en hoeveel er nodig zijn (de vraag). We nemen nu het aanbod en de vraag van bitcoins en ethers onder de loep.

Aanbod Bitcoin

Van de Bitcoin weten we hoeveel munten er jaarlijks in circulatie komen, zo staat in de software vastgelegd. Miners openen blokken op de blockchain en krijgen daarvoor een bepaalde hoeveelheid bitcoins per blok. In het begin 50, dat na iedere 4 jaar halveert. Momenteel krijgen miners 6,25 bitcoins per blok tot de opbrengst in het jaar 2140 daalt naar nul.

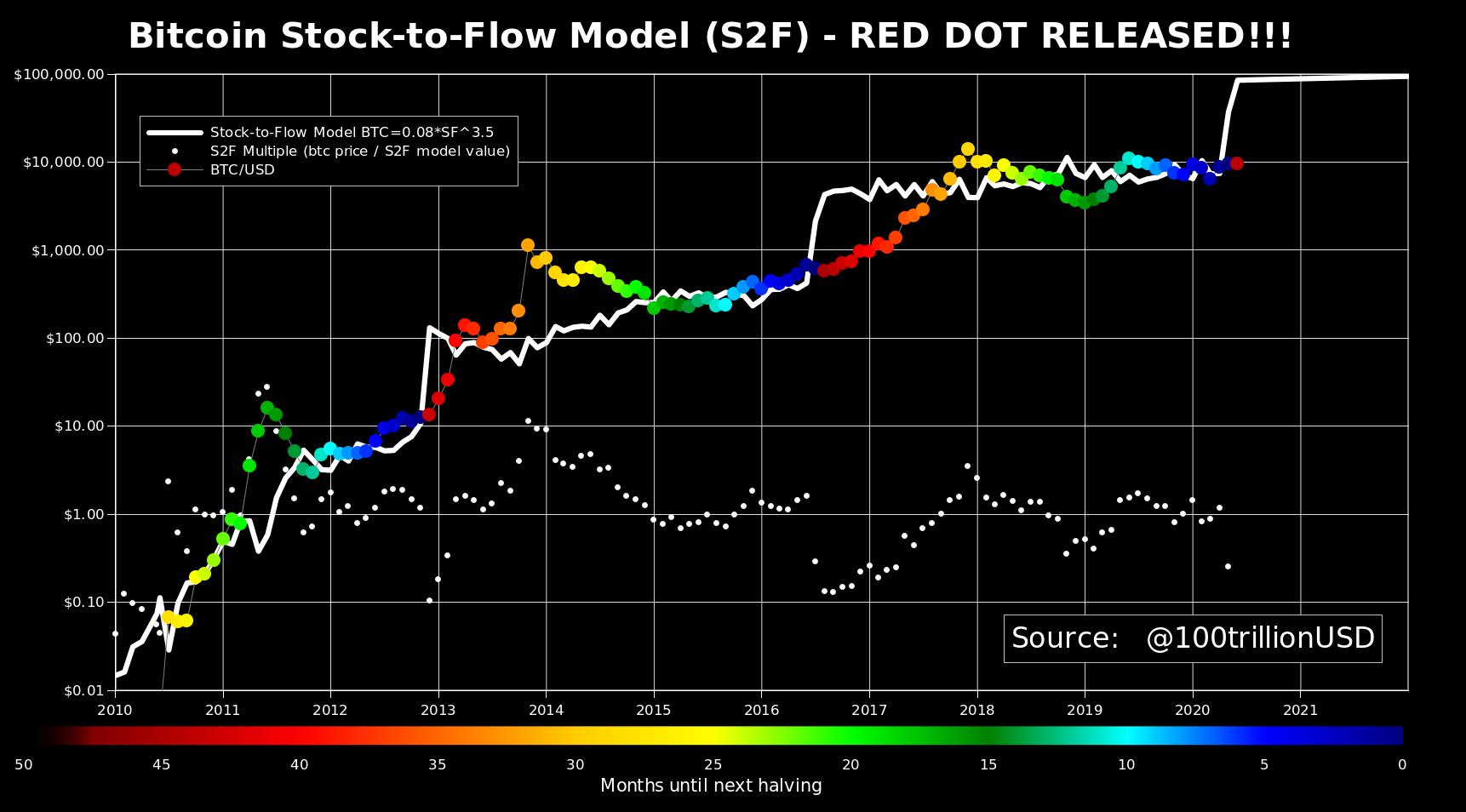

De schaarste van de Bitcoin wordt ook wel uitgedrukt in het stock-to-flow ratio. Deze geeft aan hoe vaak het nieuwe aanbod per jaar in het bestaande aantal munten past. Hoe hoger de stock-to-flow, hoe schaarser de Bitcoin.

De anonieme Nederlandse investeerder PlanB heeft het stock-to-flow principe tot een geweldig prijsmodel verwerkt. Op basis hiervan zou de toekomstige prijs te voorspellen zijn.

Hoewel PlanB zelf ook inziet dat het model waarschijnlijk niet voor altijd standhoudt. Op een gegeven moment is de uitgifte bitcoins nul en dat betekent een stock-to-flow van oneindig, met een oneindige prijs. Dat kan natuurlijk niet.

Aanbod Ethereum

Het aanbod van de Bitcoin is vrij simpel, net zoals de use case van de munt; dat maakt het zo waardevol. Bij Ethereum is het schaarste mechanisme nog niet zo diep onderzocht. Het is ook lastiger bij de tweede grootste cryptomunt. Dit jaar zal het netwerk namelijk upgraden naar een nieuwe, schaalbare (voor mainstream gebruik) versie.

In juli moet de transitie naar ETH 2.0 beginnen. Dit proces gaat in meerdere fases en zal waarschijnlijk een aantal jaar duren. Met ETH 2.0 verandert het schaarstemechanisme van de cryptomunt volledig.

Op dit moment gebruikt Ethereum proof-of-work, zoals de Bitcoin. Hiermee is het schaarstemechanisme hetzelfde als de Bitcoin. In ETH 2.0 evolueert Ethereum naar een proof-of-stake munt. Hierdoor kan iedereen met 32 of meer ethers een node opzetten en zijn munten staken (opsluiten in een smartcontract op het netwerk).

Deze nodes valideren het netwerk en faciliteren transacties. Net zoals miners bij de Bitcoin doen. In ruil daarvoor krijgen de Ethereum nodes ethers. Net zoals miners bitcoins krijgen van de Bitcoin.

Hoeveel ethers dankzij staken jaarlijks in circulatie komen, hangt af van de hoeveelheid ethers dat wordt ingezet. Geschat wordt dat zo’n 10 tot 30 procent wordt ingezet. Als 10 procent wordt ingezet, is de uitgifte ongeveer 555.000 ethers. Als het 30 procent is, dan komt de jaarlijkse uitgifte rond de miljoen. Hier kan je er zelf mee spelen.

Naast de uitgegeven ethers aan stakers is er een nieuwe, hele belangrijke update voor het aanbod en daarmee de schaarste. Namelijk upgrade EIP1559.

Deze update, die momenteel nog niet live is, zorgt dat alle transactiekosten in het netwerk worden vernietigd in plaats van dat deze naar stakers gaan. Hoe meer vraag op het netwerk, zoals in het begin uitgelegd, hoe meer transactiekosten en dus meer vernietigde ethers.

De hoeveelheid nieuwe ethers per jaar is daarom de opbrengst van stakers minus de betaalde transactiekosten.

Dat zou er dus in theorie voor kunnen zorgen dat het aanbod ethers per jaar niet toeneemt, maar afneemt!

Over de afgelopen periode gebruikte het netwerk zo’n 1.900 ethers in transactiekosten per week, of zo’n 700.000 per jaar. Met een stakingspercentage van 10 procent zou dat dus een negatieve uitgifte betekenen. Hoewel dat nog speculatief is, omdat transactiekosten waarschijnlijk ook dalen in ETH 2.0. Daarnaast zal het stakingspercentage stijgen, als het totale aantal ethers daalt. Hierdoor stijgen de stakingsinkomsten weer, dus de totale uitgegeven ethers.

Een leugen van de Bitcoin?

Op dit moment is de Bitcoin nog altijd de munt met het minste nieuwe aanbod. Zeker na de recente halving, waardoor de totale uitgave nu 1,7 procent per jaar is. Bij Ethereum is dat zo’n 4,5 procent, alleen dat zal na de nieuwe updates drastisch dalen, tot minder dan 1 procent en wellicht negatief.

Wel is het zo dat het systeem van de Bitcoin decentraler is. Het schaarstemechanisme kan veel moeilijker worden veranderd dankzij de machtsverhoudingen in het netwerk. Bij Ethereum is dit mechanisme juist aan verandering onderhevig en daarom heeft de Bitcoin (voor nu) een veel hogere monetaire premie.

Geheel terecht. Maar wie zeker denkt dat dit altijd zo blijft, is naïef.

Uiteindelijk wordt de uitgave in het netwerk nul en daarmee valt een een groot deel van de inkomsten van miners weg.

Miners zijn onmisbaar voor de Bitcoin (niet het belangrijkst, maar onmisbaar). Miners delven bitcoins, voeren transacties uit en zorgen voor veiligheid tegen aanvallers van buiten. Dit doen ze voor winst in de vorm van gevonden bitcoins en transactiekosten. Op dit moment verdienen miners ongeveer 8,4 miljoen dollar per dag aan nieuwe bitcoins en 776.000 dollar aan fees. (Bij de huidige prijs is een groot deel van de miners overigens niet winstgevend.)

Aangezien de Bitcoin niet wil schalen op de blockchain (geen grotere blokken), maar juist in 2e lagen, zullen miners niet heel veel meer aan transactiekosten gaan verdienen, omdat de capaciteit van de blockchain dat simpelweg niet toelaat.

Hierdoor moeten miners het vooral hebben van gevonden bitcoins. Dit worden er steeds minder en uiteindelijk nul, wat ervoor zal zorgen dat miners alleen verdienen aan een handjevol transactiekosten. Wellicht dat het aanbod daarom toch moet worden uitgebreid om miners in leven te houden.

Vraag bitcoin versus ether

Naast het aanbod is er nog de vraag naar beide munten. Voor de Bitcoin komt deze alleen uit mensen die op een digitale permissieloze manier waarde op willen slaan. Dat gebeurt ook op grote schaal, zo beweegt een groot gedeelte van de bitcoins niet (net zoals goud).

Ethereum heeft deze vraag ook, alleen in veel mindere mate. Daarnaast heeft Ethereum nog enkele troeven.

Allereerst de nodes die staken en waarschijnlijk zo’n 10 tot 30 procent van de totale markt vragen. Deze ethers worden gevraagd omdat het netwerk onderhouden moet worden en er een beloning tegenover staat.

Daarnaast zijn er de use cases op Ethereum die een gedeelte van de markt nodig hebben. De DeFi-trend op Ethereum zorgt voor extra vraag naar ethers.

Neem bijvoorbeeld het decentrale stablecoin/bankstelsel MakerDAO. Deze applicatie zorgt voor de uitgifte van een decentrale stablecoin, genaamd Dai. Wie Dai’s wil uitgeven, moet ethers in een smartcontract stoppen als onderpand. Op dit moment staat er ruim 100 miljoen Dai uit en slokt Maker 2 miljoen ethers op, goed voor bijna 2 procent van de hele markt. Maker is op dit moment de grootste DeFi applicaties, maar er zijn nog veel meer andere in ontwikkeling, die steeds meer ethers opslokken.

Ook ligt de weg open naar nog meer use cases. Wat deze precies zijn en hoe ze er uit komen te zien moet de toekomst uitwijzen; Ethereum is nog een heel jong netwerk. Wat wel zeker is, is dat het aantal applicaties dat wordt gebruikt en ethers vragen voor het uitvoeren van smartcontracts hard stijgt. Dankzij deze stijgt de vraag naar ethers en daalt uiteindelijk ook het aanbod (EIP1559).

Stagnatie versus vooruitgang

Op dit moment heeft de Bitcoin nog veruit de grootste monetaire waarde. Geheel terecht, want de munt is qua naam het grootst, het decentraalst en het veiligst. De ontwikkeling staat alleen wel redelijk stil. Zo was de laatste grote, betekenisvolle update alweer een aantal jaar geleden.

Ethereum is wel volop in ontwikkeling. Dat maakt de munt tegelijkertijd een stukje risicovoller, want wie vooruit gaat, heeft een grotere kans om fouten te maken. Het is alleen ook zo dat degenen die vooruit gaan het er in de toekomst meestal beter vanaf brengen. Voor het schaarstemechanisme van Ethereum zal dat niet anders zijn.

Volg raja op de voet

Direct zien wanneer Raja een nieuwe kooptip plaatst? Meld je GRATIS aan!

We vinden het jammer dat u stopt...

Weet u zeker dat u uw BeursBits-abonnement wilt stopzetten? Door hieronder op Stopzetten te drukken, maak u uw opzegging definitief.