Beste belegger,

De redactie heeft in de afgelopen week gezeten met de traders van de Stock Trader en van de Optie Trader. Onze telegramdiensten, waarbij alerts worden uitgestuurd met trading setups.

In dit interview:

- Wat verwachten jullie voor de rest van dit jaar?

- Koersdoelen voor de S&P 500, goud, koper, zilver en obligaties

- Waarom je blootstelling moet hebben aan deze 3 sectoren

- Hoe je nu als belegger geld kan verdienen in deze moeilijke markt

Voordat we van start gaan, leggen we graag nog even uit wat de Stock Trader en Optie Trader precies zijn. Bij BeursBrink sturen we tradingsetups uit in de vorm van Telegram alerts. Als belegger ontvang je deze alerts dus direct op je telefoon, zodat je nooit iets hoeft te missen en real time kan acteren op de setups die we sturen.

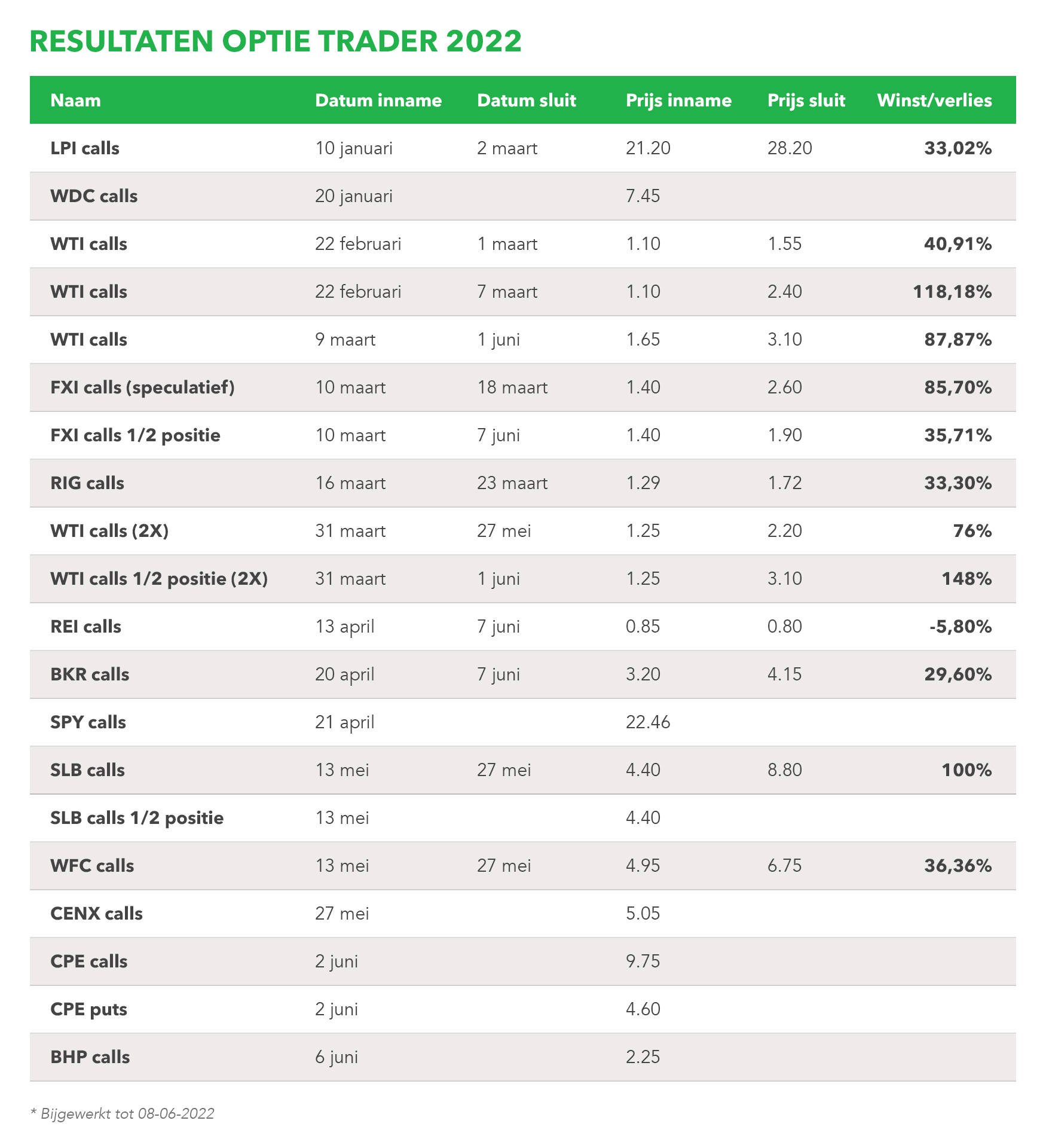

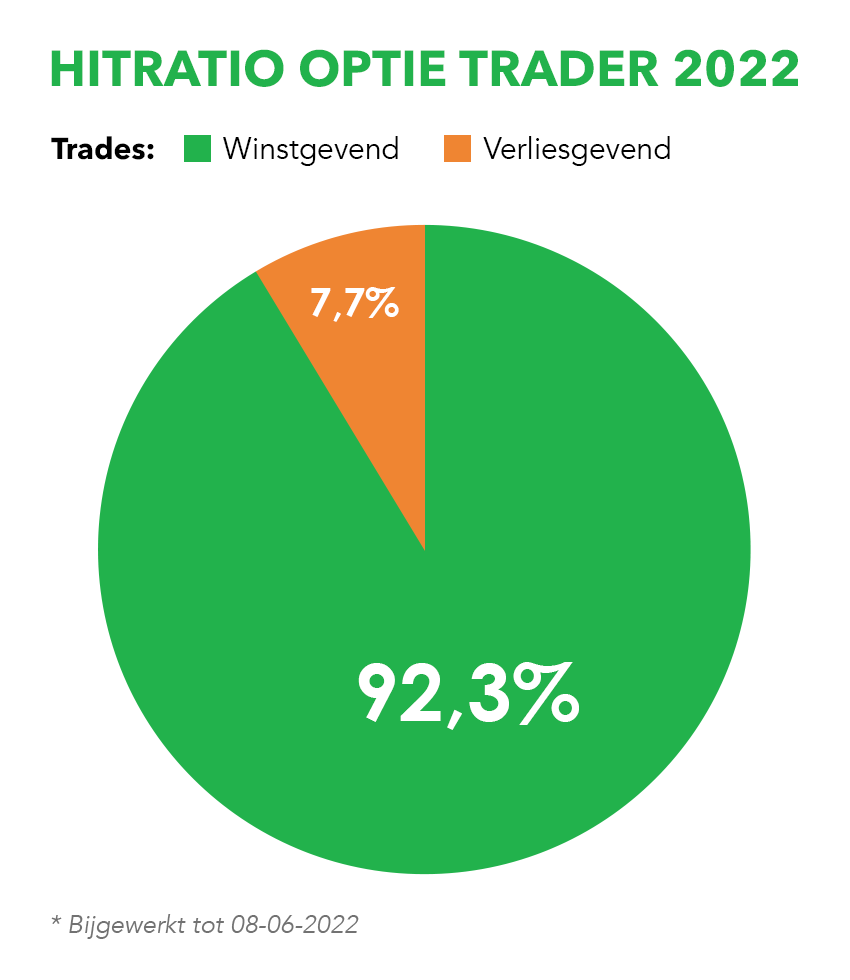

Waarbij we direct kunnen stellen dat de Optie Trader dit jaar al stevig loopt te knallen.  Zo zie je hier de resultaten van 2022, met de openstaande posities.

Zo zie je hier de resultaten van 2022, met de openstaande posities.

En dan valt direct op: zelfs met de grote dalingen in de markt, weten de heren eigenlijk enkel met calls flinke winsten te pakken.

Zoals u straks zal lezen, is 2022 niet direct een bijzonder jaar voor hen. Ook in de voorgaande jaren, zijn de resultaten heel consistent en voornamelijk positief.

Mocht je interesse hebben in de Optie Trader? Lees dan snel door, want ter ere van dit interview, mogen we ook een heel aantrekkelijk kennismakingstarief aanbieden.

Maar laten we eerst verder met het interview.

De huidige staat van de markt

Hoe kijken jullie nu naar de markt, zitten we in een berenmarkt of niet?

“Ja, we zitten absoluut in een berenmarkt. Maar tegelijkertijd zitten we ook in een bullmarkt. Het hangt er gewoon ontzettend vanaf naar welke sector je kijkt. Netflix, dat meer dan 80% heeft ingeleverd, een Zoom dat meer dan 80% heeft ingeleverd, of Shopify dat meer dan 80% heeft ingeleverd… Daar hoeven we niet moeilijk over te doen. Dat is geen berenmarkt meer, dat is een complete ravage.

Maar aan de andere kant, zien we aandelen zoals Exxon, Chevron, Shell en andere energiespelers, die dit jaar al op dubbelcijferige rendementen staan. Daar is helemaal geen sprake van een berenmarkt. Daar is juist sprake van een enorme stierenmarkt.

Het hangt er dus heel erg vanaf hoe je portefeuille is ingericht. Als je vooral in groeiaandelen hebt belegd, dan voel je nu een berenmarkt. Als je veel in energie hebt belegd, dan ervaar je nu een bullmarket.

Nu kunnen we wel raden dat de meeste beleggers eerder in de technologieaandelen en groeiaandelen zaten dan in grondstoffen. Dus voor de meeste beleggers, zou je inderdaad spreken van een berenmarkt.

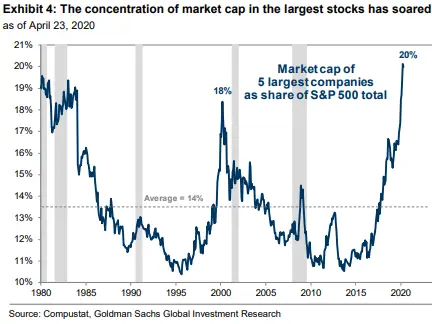

Daarvoor hoeven we bijvoorbeeld alleen maar te kijken naar de concentratie van de S&P 500. Op onderstaande grafiek zie je bijvoorbeeld heel duidelijk dat de concentratie van een select groepje aandelen, bizarre vormen heeft aangenomen.

Wat hier eigenlijk staat is dat de 5 aandelen uitgedrukt in een percentage van totale marktwaarde, goed zijn voor minimaal 20% van de totale S&p 500. Wat niet op deze grafiek staat, maar wel zo is: de 375 bedrijven in de S&P 500, gemeten aan de laagste marktwaardes, zijn gezamenlijk ongeveer net zo groot als de top 5. Dat was in november 2020, dus ruim anderhalf jaar geleden.”

En waarom is dat zo belangrijk?

“Omdat concentratie meestal twee dingen aangeeft: er is sprake van een bubbelvorming, waarbij de massa inzet op een specifieke sector of assetclass en daarbij geen oog meer heeft voor andere assetclasses.

Dat hebben we heel duidelijk gezien in de afgelopen jaren, toen het enkel en alleen techaandelen waren die werden besproken in de media. Vandaag horen we ineens veel meer over de Shells en Chevrons van deze wereld.

Daarnaast geeft stevige concentratie ook aan, dat een daling in die activa direct zorgt voor een daling in de index. Want als Netflix met 80% daalt, Apple met 20% daalt en Microsoft en Amazon ook met dubbelcijferige minnen naar beneden kletteren, dan trekt dat de hele index mee. Ook al zijn andere aandelen binnen die index prima aan het presteren.

Nederlanders weten vast wat we bedoelen: als Shell heftig daalt, trekt dat de index mee. Het is best voorgekomen dat de AEX daalde, terwijl de andere aandelen uit de index in de plus stonden. Enkel en alleen omdat Shell zo’n zware weging heeft.”

Dus jullie zeggen eigenlijk: de S&P 500 is dan wel aan het dalen, maar er zijn genoeg aandelen die er wél goed bijliggen?

“Juist! Er zijn genoeg aandelen die in een bullmarket zitten, maar de meeste beleggers zien dat helemaal niet. Die zijn of gefocust op tech, of hanteren de ‘Buffett-filosofie’ en kopen indextracers zoals die van de S&P 500. Dan ben je vandaag de dag gigantisch aan het underperformen.

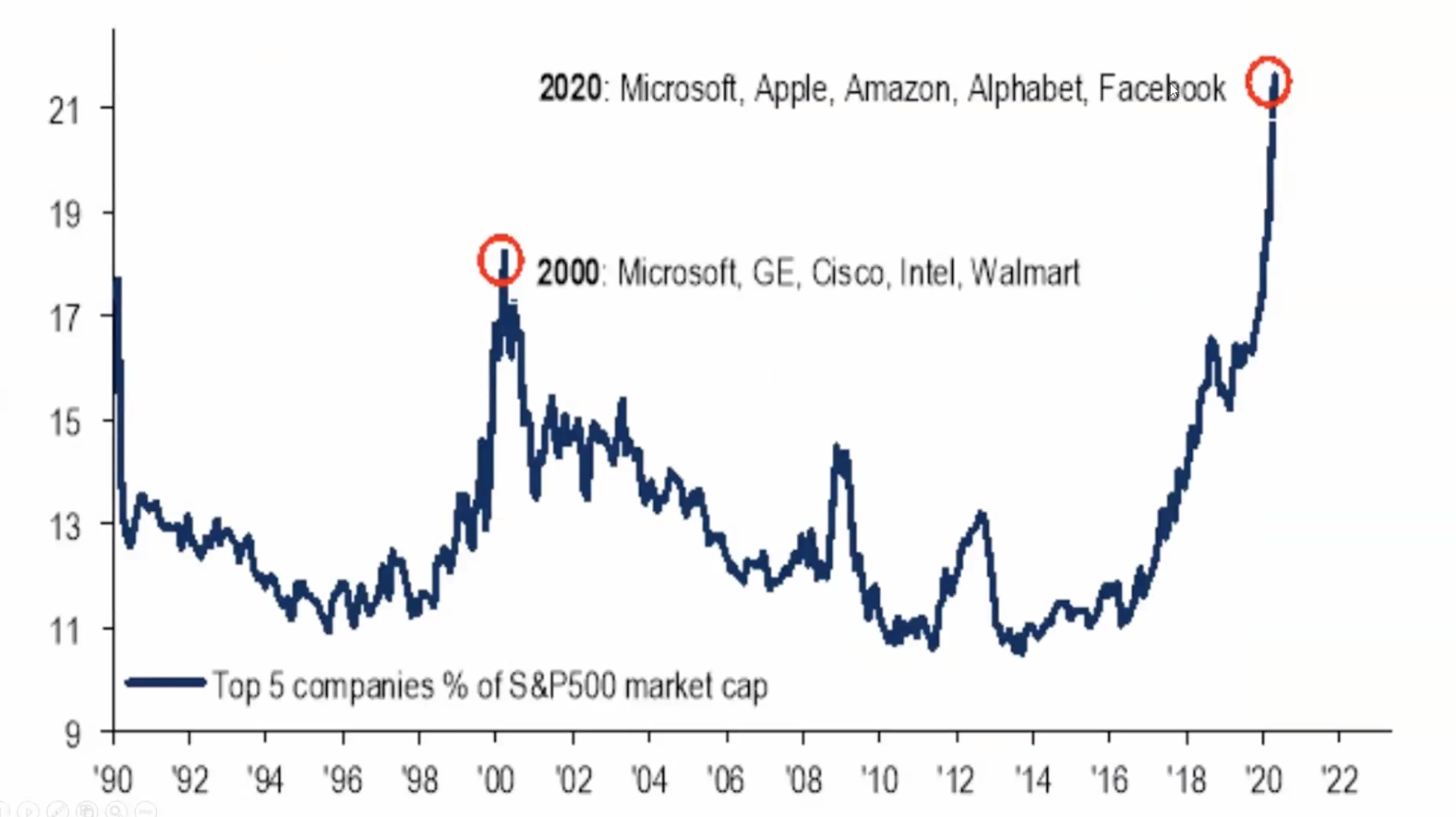

Dat doet ons sterk denken aan 2001. Toen waren het niet de FANG-aandelen, maar waren het Microsoft, GE, Cisco, Intel en Walmart die heel zwaar op de index wogen. En ook toen hebben we een crash gezien.

En wat je daarna ziet, is dat die concentratie afneemt. Laat dat goed doordringen: in 1998 wou iedereen 5 aandelen hebben. Microsoft, GE, Cisco, Intel en Walmart. We bereikten een piek in 2000. Om daarna af te wikkelen. Veel van onze lezers zullen niet lang genoeg meedraaien om dit te herinneren, maar in de jaren na 2000 wou niemand tech hebben.

Dat zie je ook op bovenstaande grafiek. De aandelen Microsoft, GE, Cisco, Intel en Walmart werden flink verkocht, waardoor hun percentage uitgedrukt in marktwaarde van de S&P 500 ook afnam.

Vanaf die jaren waren het juist andere sectoren die marktleiders werden. Denk aan energie, denk aan grondstoffen, denk aan consumentenaandelen. Tot de crisis in 2008 en de geldpersen door de Fed werden aangezwengeld, toen veranderde de dynamiek en werd technologie weer interessant.”

En waarom is dit zo belangrijk voor beleggers?

“Nou, vanuit boerenverstand geredeneerd is het nooit gunstig als bijna alle marktparticipanten heel geconcentreerd zitten belegd.

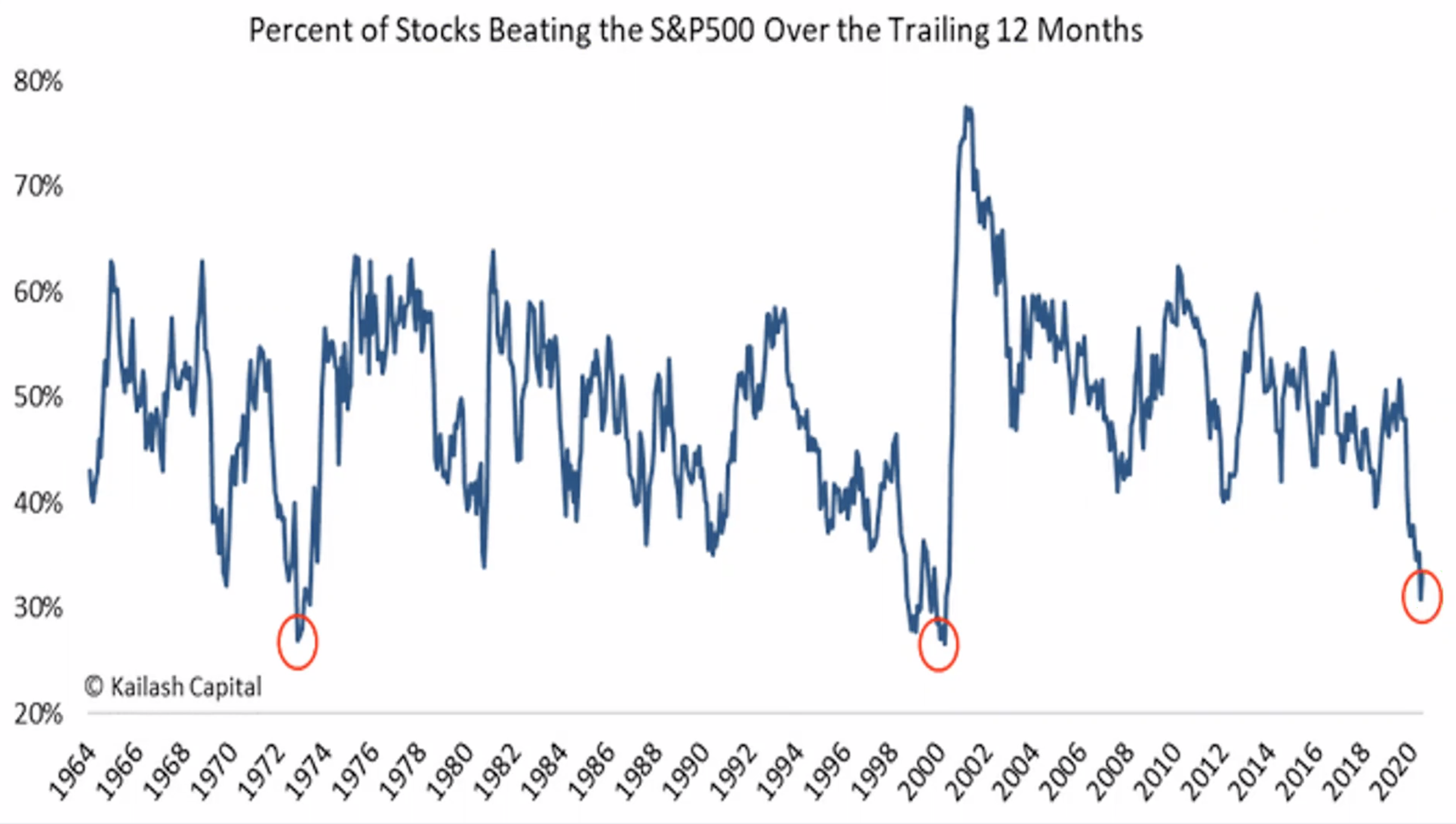

Maar dat kunnen we beter uitdrukken in een grafiek:

Hierboven zie je een grafiek waarop wordt uitgedrukt hoeveel procent van de aandelen de markt verslaat. Een klein percentage, zoals we zagen in 1973 en in 2000 en ook in 2020, duidt er op dat beleggers allemaal in hetzelfde spul zitten en allemaal hetzelfde willen kopen.

Dat is een alarmerend signaal, omdat je dan kwetsbaar bent als belegger. Als er een verkoopgolf ontstaat, dan gaat letterlijk iedereen door dezelfde exit moeten gaan. En dat is precies hetgeen dat we nu zien gebeuren.

Dat biedt natuurlijk ook kansen, want kapitaal moet ergens heen. En dat is de case die wij graag maken: de sellof die we nu zien bij tech en groei, is gezond, omdat kapitaal nu weer naar verschillende sectoren zal vloeien. Daarom zijn wij ook van mening dat tech en groei in de komende maanden niet de plaats zal zijn, waar je de pareltjes gaat vinden die hard gaan knallen.

Daarom zeiden we aan het begin al: er is een bear- en een bullmarket. En dat is een heel natuurlijk gevolg van een enorme concentratie in maar één sector.”

Jullie zijn dus eigenlijk positief, mits de juiste sectoren worden gekocht door beleggers. Wat zijn die sectoren dan?

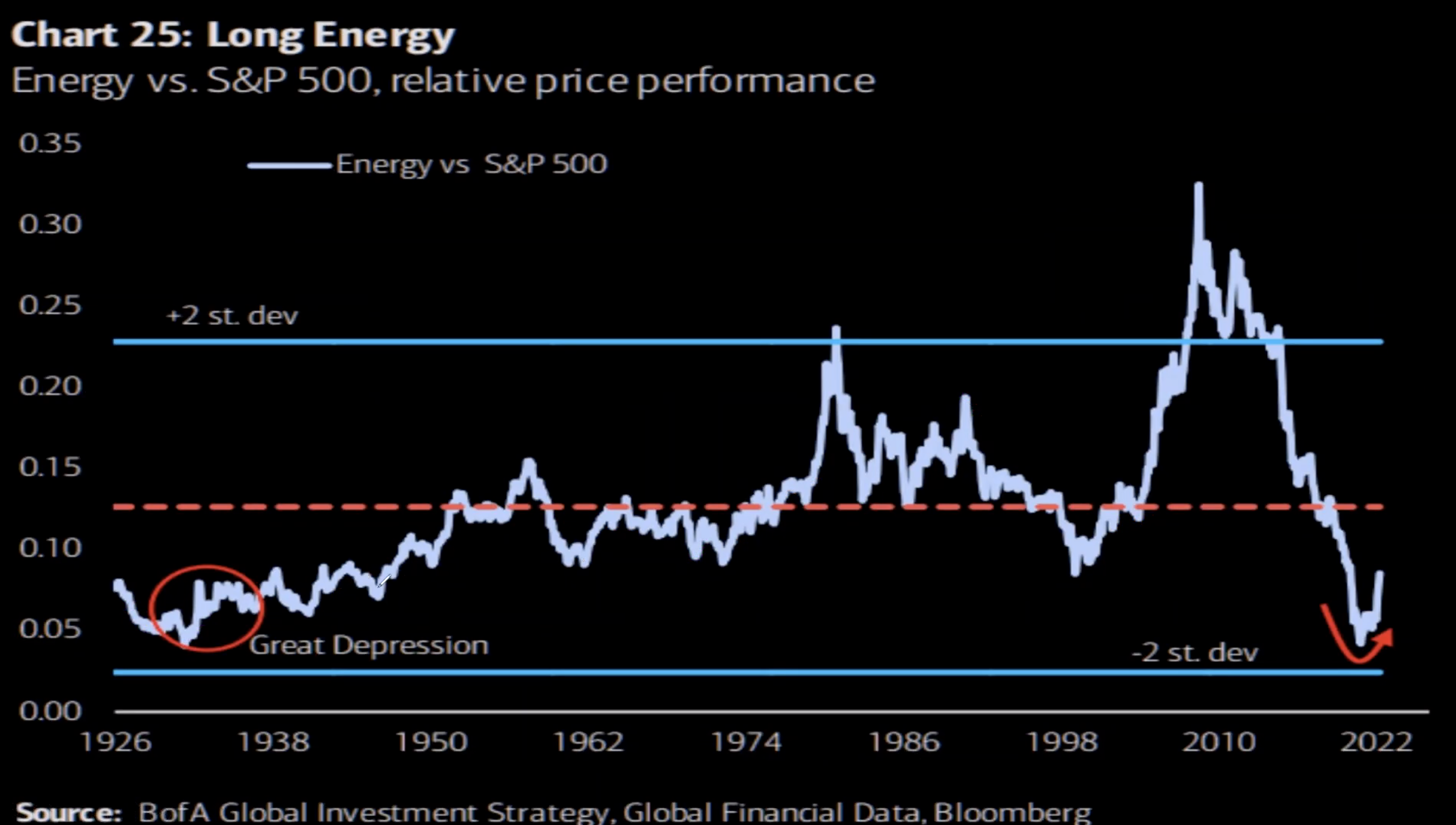

“Energie bijvoorbeeld. Dat was twee jaar geleden nog maar 2% van de S&P 500. Kijk bijvoorbeeld naar onderstaande grafiek, dat is de grafiek van energie versus de S&P 500, waarbij je heel duidelijk ziet dat we naar een dieptepunt zijn gezakt vlak voor 2020. En nu langzaam naar normale niveaus fluctueren.

Wat deze grafiek eigenlijk aangeeft is de performance van energie versus de S&p 500. Waarbij energie dus jaren veel slechter heeft gepresteerd, tot aan een dieptepunt die we zelfs niet hebben gezien tijdens de grote depressie.

Dat betekent domweg dat NIEMAND, maar dan ook NIEMAND, interesse heeft gehad in dit soort aandelen in de afgelopen jaren. En dat maakt ons zo bullish. We geloven dat er in deze sector nog heel veel ruimte gaat zijn. Heel veel.

Maar een andere sector waar we nu veel brood in zien, is de consumentensector. Denk aan retail en entertainment. Of het nu gaat om kledingmerken of casino’s; iedereen is nu zo bang voor een recessie, dat die aandelen worden verkocht alsof we binnen een week met z’n allen moeten stoppen met consumeren. Ook hier zitten veel kansen, met veel bodempatronen.

De huizenmarkt is nog zo’n sector die nu flink wordt verkocht. Natuurlijk is iedereen bang voor lagere prijzen en natuurlijk zal de huizenmarkt onder druk komen te staan. Maar huizenbouwers gaan nodig blijven, want er is nog steeds een tekort aan woningen. Of de prijzen nu hoger zijn of lager zijn.

Ook kijken we graag naar de bancaire sector, industrials en cyclische bedrijven. Eigenlijk allemaal sectoren die in veel portefeuilles ondervertegenwoordigd zijn.”

En wat verwachten jullie dan voor de S&P 500, gaan we dit jaar nog een nieuwe high zien?

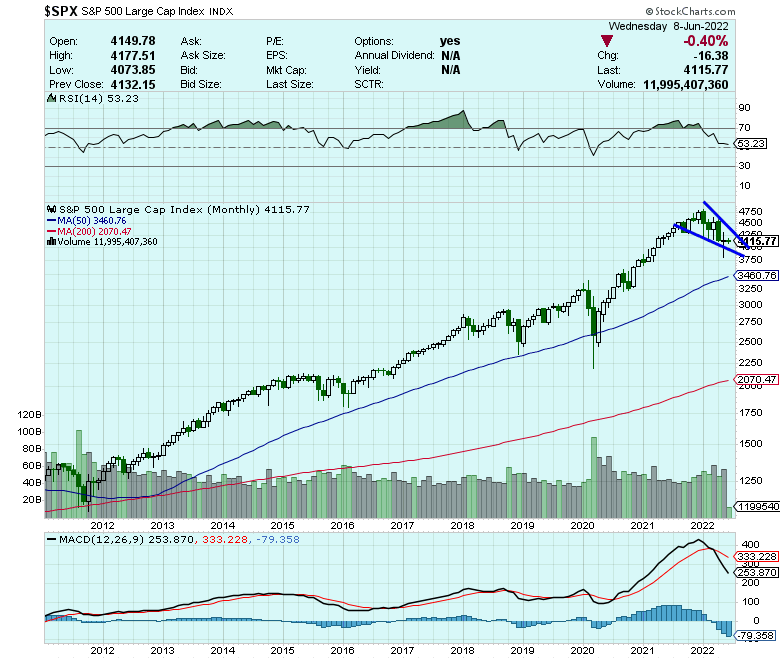

“Ja, daar houden wij rekening mee. We begrijpen direct dat er beleggers zijn die de markten er nu zwakjes uit vinden zien, maar als wij kijken naar de maandgrafiek – die we hieronder tonen – zien we niet direct reden tot veel zorg.

En een bullish scenario waarin we uitbreken uit deze wedge met daarbij een nieuwe high, mag je zeker niet uitsluiten.”

Dan over naar de goud- en zilvermarkt, hoe kijken jullie daar naar?

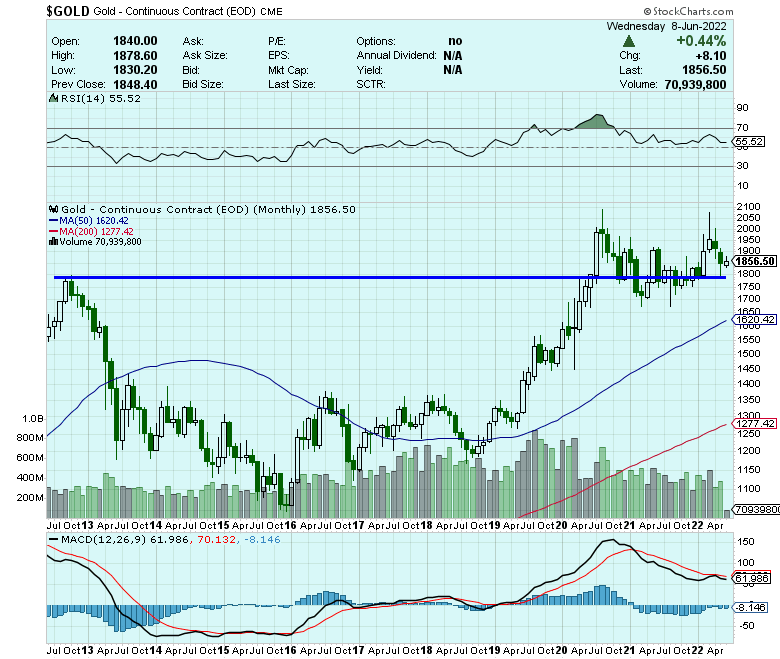

“Ook hier tonen we de maandgrafiek, waarbij we zien dat de goudprijs momenteel fluctueert boven de oude topniveaus van 2013. Iets wat wij als een positief teken zien en gunstig voor een verder bullish verloop.

Dat we uiteindelijk de weerstand voor 2.000 doorbreken, zien wij als het meest realistische scenario. Of dat in 2022 gaat gebeuren, weten we niet. Maar dat we dit jaar nog eens de 2.000 gaan zien, dat verwachten we wel.”

Track record van de Optie Trader

De heren van de Optie Trader zien dus genoeg kansen op de beurs! En dat ze weten wat ze aan het doen zijn, wordt wel duidelijk als we de resultaten sinds de start erbij pakken:

Mooie resultaten dus voor de eerste maanden van de Optie Trader (gestart in Q4 2020), en ook in 2021 wisten de traders deze lijn voort te zetten:

Ook voor dit jaar zijn de traders goed op dreef met een mooie performance, zoals we u bovenaan deze pagina al lieten zien. De hitratio van de Optie Trader komt voor dit jaar zelfs uit op ruim 92% (reeds gesloten trades).

Hoe kan ik meedoen?

Voor iedereen die nog niet meedoet met onze Optie Trader hebben we goed nieuws. Meedoen is namelijk heel eenvoudig en kan tijdelijk met een mooie bonus. Wat moet u hiervoor doen?

- U tekent in (onderaan deze pagina)

- Krijgt van ons een unieke code om uw toegang tot Telegram te activeren

- En voortaan ontvangt u alle trade setups direct op uw mobiel.

- Heldere, bondige berichten met concrete acties (zoals onderstaand voorbeeld):

Gratis Stock Trader cadeau

En wie nu instapt op de Optie Trader ontvangt daar tijdelijk een heel mooi welkomstcadeau bovenop. Iedereen die intekent op een jaarabonnement Optie Trader, krijgt van ons namelijk een jaarabonnement op de Stock Trader cadeau!

Ook voor de Stock Trader ontvangt u dan een jaar lang álle trade alerts via Telegram direct op uw mobiele telefoon.

Hieronder ziet u de reeds gesloten posities van de Stock Trader in 2022 met bijbehorende resultaten:

De Optie Trader en Stock Trader behoren tot de meest populaire producten bij BeursBrink en dat is natuurlijk niet voor niets. Profiteer ervan en claim gelijk dit hele pakket met waardevolle trade alerts.

Meedoen met onze professionele traders zonder dat u hele dagen naar handelsschermen hoeft te staren? Claim uw pakketdeal vandaag nog via de button hieronder of via deze link (of gebruik handmatig de kortingscode STOCKCADEAU tijdens het betaalproces).

Claim de Optie Trader + Stock Trader

Als u intekent op deze pakketdeal krijgt u 12 maanden toegang tot onze Optie Trader + 12 maanden toegang tot onze Stock Trader. Voor beide abonnementen geldt dat u toegang krijgt tot een exclusief telegramkanaal waar onze traders de alerts en updates met u zullen delen. Voor deze abonnementen vindt alle communicatie volledig plaats via Telegram.

Ja, als u al abonnee bent, mag u ook gewoon gebruikmaken van deze pakketdeal. Als u intekent op deze deal, worden uw bestaande abonnementen automatisch voor u verlengd met 12 maanden.

U ontvangt toegang tot de activatiecodes voor de Optie Trader en Stock Trader zodra uw betaling bij ons binnen is. U dient uw toegang tot de telegramkanalen wel zelf te activeren (zie antwoord op de vraag hieronder).

Zodra uw betaling bij ons binnen is, kunt u in uw account op BeursBrink.com gaan naar de 'Mijn BeursBits-sectie': https://beursbrink.com/account/subscriptions-beursbits/

Op die pagina leest u stap voor stap hoe u uw toegang tot beide diensten snel kunt activeren. Ziet u via Telegram alle eerdere berichten van de Optie Trader en Stock Trader terug? Dan weet u zeker dat u correct staat aangemeld. U ontvangt vanzelf de komende trades.

Nee, na 12 maanden loopt uw abonnement automatisch af, tenzij u in de tussentijd verlengt uiteraard.

Zit je toch nog met vragen, stuur ons dan even een mailtje via info@beursbrink.com en ons team komt er zo snel mogelijk bij je op terug.