Beste belegger

Hoe we het ook draaien of keren, water is en zal de grondstof van de 21ste eeuw zijn.

Vroeger werden oorlogen gevochten om goud of olie, maar straks zal water eerder de gemoederen doen oplopen.

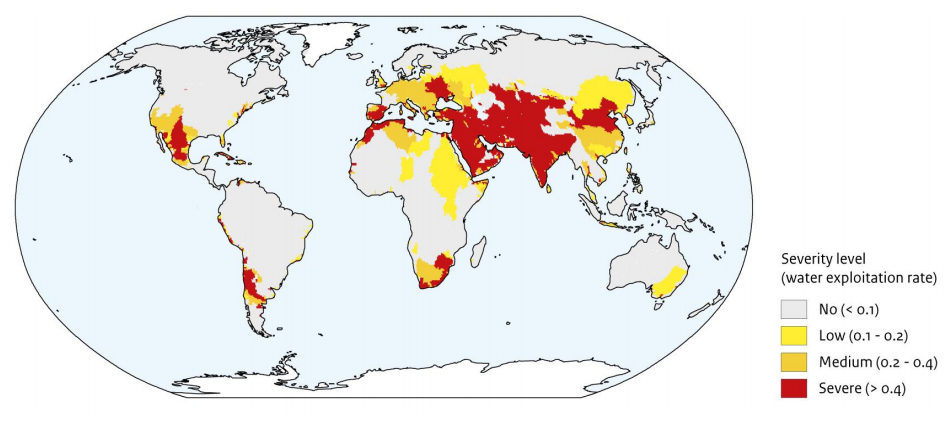

Momenteel leeft reeds 1 op 10 mensen in een gebied met waterschaarste, maar dit zal tegen 2025 oplopen naar 1 op 4 mensen, en tegen 2050 naar 1 op 2 mensen.

3,9 miljard mensen zullen in waternood zijn

En neen, deze cijfers niet zomaar uit de duim gezogen.

Dit zijn officiële cijfers van het OECD (De Organisatie voor Economische Samenwerking en Ontwikkeling).

Letterlijk niets kan de watertrein stoppen.

De CEO van Dow Chemical Company zei in 2008 nog:

Water is the oil of the 21th century – Andrew Liveris (CEO)

De vraag is alleen: Hoe laat, of hoe vroeg, spring jij erop?

De grote partijen, denk maar aan een Goldman Sachs, JP Morgan, Warren Buffett (en andere miljardairs)… zitten reeds op de trein.

En het wordt tijd dat jij hier ook van gaat beginnen profiteren.

Stilte voor de storm

Het idee om in water te beleggen, is een idee dat bij veel particuliere beleggers niet bekend is, omdat grote partijen liefst in alle stilte hun waterposities opbouwen, zonder veel pottenkijkers te trekken.

Logisch ook, want wanneer je weet dat je de slimste trade van je leven aan het maken bent, dan wil je natuurlijk niet dat je idee wordt afgesnoept, of dat prijzen oplopen terwijl jij koopt.

Herinnert u zich nog de kredietcrisis? Die veroorzaakt werd door de val van de huizenmarkt?

Wel, toen waren er ook een paar enkelingen die de bubbel zagen aankomen en schandalig rijk werden.

De winsten van deze jongens waren zelfs zo spectaculair, dat het verhaal verfilmd werd in “The Big Short”.

Toen zij in 2005 en 2006 hun posities aan het opbouwen waren, deden ze dat in alle stilte, omdat anders iedereen hun short-idee mogelijks kon stelen, en hun winstpotentieel veel kleiner werd.

Hetzelfde gebeurt momenteel met water.

Gelukkig zijn wij hier om je hierover te informeren, net nu iedereen water lijkt te vergeten.

Ironisch genoeg, verscheen op het einde van The Big Short nog een zinnetje:

“Michael Burry is focusing all of his trading on one commodity: Water” – The Big Short

En wie is Michael Burry?

Michael Burry was de allereerste man die de kredietcrisis zag aankomen, en de ballen had om short te gaan op de huizenmarkt.

Dat hij zich momenteel enkel nog bezighoudt met water, wilt toch wel iets zeggen.

Waterkwaliteit daalt wereldwijd

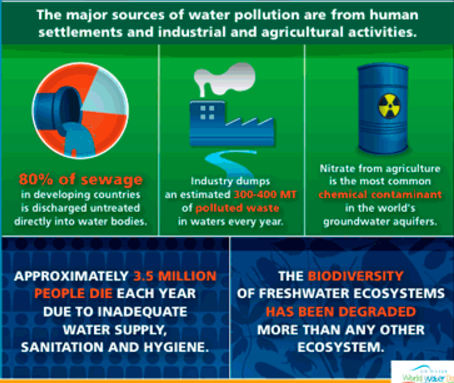

De meeste gemeenschappen maken gebruik van rivierwater of bodemwater om zich van drinkbaar water te voorzien.

Jammer genoeg, wordt dit water steeds meer vervuild, door de steeds hogere hoeveelheden chemicaliën die gebruikt worden in de landbouw, het direct lozen van (industrieel en huishoudelijk) afvalwater in rivieren, en het toenemend plastiek zwerfvuil dat uiteindelijk in kanalen of rivieren terechtkomt.

Naast deze rechtstreeks vervuiling, wordt heel wat water vervuild eens het naar de consument wordt gestuurd.

De verwaarlozing van infrastructuur heeft namelijk ook zijn tol op de bevoorrading van drinkbaar water.

Roestende ondergrondse pijpleidingen bijvoorbeeld, zorgen er voor dat water simpelweg ondrinkbaar wordt door vervuilende kleine deeltjes roest die loskomen in het drinkwater.

En in sommige gebieden in Amerika, daar kan je gewoon een aansteker naast je water uit de kraan houden, en je water zal in brand vliegen door een teveel aan methaan.

Wereldwijd is de waterkwaliteit dus aan het afslanken.

Ofwel door slechte infrastructuur, ofwel door vervuiling.

En dit terwijl de vraag naar vers drinkbaar water enkel blijft stijgen, door een immer aangroeiende wereldbevolking.

Voor ons is het rekensommetje dan wel snel gemaakt.

Meer vraag + minder toegang tot kwaliteitsvol water = HOGERE PRIJZEN

En hogere prijzen voor water? = Meer winst voor zij die in water beleggen.

Beleggen in water? Niet zo simpel als het lijkt…

Allemaal goed en wel, horen we je denken, maar hoe kan je nu gaan investeren in water?

Wel, het is allemaal niet zo simpel als het lijkt, aangezien water niet zomaar verhandelbaar is op de beurs.

Ook is water niet zomaar te transporteren, van de ene plaats naar de andere.

Om te beleggen in water, moet je soms al heel ver zoeken…

We je geven je enkele voorbeelden mee.

Waterrechten = enkel voor miljardairs

Je zou ervoor kunnen kiezen om te gaan investeren in waterrechten.

Waterrechten geven je namelijk het recht om water van waterbronnen (zoals een riviertje, een stroom, een vijver, of zelfs grondwater) te gaan gebruiken.

Maar er zijn een paar problemen met waterrechten.

Eerst en vooral, kunnen enkel zeer rijke mensen zich zoiets als waterrechten veroorloven.

Ten tweede, heeft de overheid niet graag dat waterrechten in handen komen van particulieren.

Vaak moet je dus al een miljardair zijn, en heel wat politieke invloed kunnen uitoefenen, om de waterrechten van grote gebieden op te kopen.

Waterrechten zijn dus geen optie voor de doorsnee belegger.

Landbouwgrond = onpraktisch

Naast waterrechten, zou je kunnen beleggen in landbouwgrond met een prima locatie (voldoende neerslag) en waar al heel wat water in de grond zit.

Vervolgens zou je waterrijk voedsel kunnen telen, die je dan kan exporteren naar gebieden waar water zeer schaars is.

Door je waterrijke landbouwproducten te verhandelen, ben je als het ware “water” aan het traden.

Avocado’s bijvoorbeeld, zijn vruchten, die heel veel water nodig hebben.

Om een pond avocado’s (450 gram) te bekomen, heb je al snel 280 liter water nodig.

Avocado plantages zijn dan ook een prima belegging gebleken.

De prijs van avocado’s is op enkele jaren tijd meer dan verdubbeld.

Maar ook deze manier om te beleggen in water is zeer omslachtig.

Je moet al een echte landbouwer worden en miljoenen investeren, alvorens je winst kan maken.

Water ETFs = ondermaats rendement

Om het jezelf heel gemakkelijk te maken, zou je eventueel kunnen investeren in een ETF (Exchange Traded Fund), die veel bedrijven bevat die gerelateerd zijn aan water.

Op die manier krijg je blootstelling aan bedrijven die de infrastructuur kunnen leveren om water te reinigen, te transporteren en te leveren tot bij de consument.

Maar we hebben de belangrijkste ETFs reeds voor u nagekeken, en deze ETFs hebben een paar problemen.

Ten eerste, zijn de rendementen van water ETFs vaak ondermaats. De meeste waterindexen kunnen slechts een rendement van amper 4% per jaar voorleggen, en doen het uiteindelijk slechter dan de gewone beleggingsindexen.

Hoe dit komt, is deels te verklaren door de bedrijven die in deze ETFs zitten.

Vaak hebben de bedrijven waarin belegd wordt namelijk geen volledige 100% focus op water, maar focussen ze ook op andere activiteiten (vaak andere bouwactiviteiten).

Deze activiteiten zijn in onze ogen (en die van andere beleggers) vaak minder aantrekkelijk, dan de pure wateractiviteiten.

Ten tweede, beleggen ETFs vaak in de grote gekende namen.

Denk maar aan de Franse groepen Suez Environnement en Veolia Environnement, of het Zwitserse Geberit.

Ook de Amerikaanse grootste watermaatschappij, Amerika Water Works, is vaak van de partij.

Al deze bedrijven hebben reeds een miljardenwaardering, en het meeste potentieel zit reeds in deze bedrijven geprijsd.

Exponentieel stijgingspotentieel hebben ze dus niet meer.

Het ultieme potentieel van water zit in smallcaps

Wat ons opviel, toen we de ETFs onderzochten, is dat ETFs die een groter gewicht gaven aan small- en midcaps, beter presteerden dan ETFs die dit niet deden (in bovenstaande grafiek zijn dat de groene en gele lijnen).

Logisch ook, want enerzijds zijn kleine bedrijven sowieso interessanter dan grote bedrijven, omdat kleine bedrijven gewoon meer groeipotentieel hebben en dus ook veel hoger kunnen knallen.

Wie Amerika Water Works wist te kopen toen het nog een klein bedrijfje was, die heeft niet alleen zijn geld meermaals zien verdubbelen, maar die kan die aandelen nu nog steeds gewoon bijhouden, met oog op de beloftevolle toekomstige vraag naar drinkbaar water.

Wie 2.500 euro belegd had in Amerika Water Works in 2010, die heeft nu al 10.000 euro.

Er vroeg bij zijn, is dus heel belangrijk.

Anderzijds, zijn kleine waterbedrijven ideale overnameprooien voor de grotere bedrijven, omdat grote bedrijven vaak veel geld op tafel moeten leggen om de kleintjes binnen te halen, waardoor aandeelhouders van kleine bedrijven veel geld verdienen.

American Water Works, veruit het grootste Amerikaanse waterbedrijf, doet ongeveer 15 overnames per jaar.

Met dit in ons achterhoofd, gingen wij dan ook op zoek naar 5 smallcaps die puur inspelen op water.

5 ultieme water smallcaps die NU koopwaardig zijn

De afgelopen weken hebben we een rapport samengesteld met daarin onze 5 favoriete water smallcaps.

Deze smallcaps hebben stuk voor stuk heel wat potentie, omdat ze nog steeds een marktwaarde hebben van minder dan 1 miljard dollar en omdat ze puur inspelen op water.

Voor beleggers die graag inspelen op de prangende nood aan lekker, vers en onvervuild drinkwater, in dit een uitgelezen kans.

De bedrijven die we voor u hebben geselecteerd, zijn bedrijven die niet alleen de potentie hebben om uit te groeien tot absolute water-toppers met miljardenwaarderingen, maar zijn ook ideale overnameprooien voor grotere waterbedrijven.

Tegen 2050 zullen er 3,9 miljard mensen zijn, die maar al te graag hun geld zouden geven aan deze bedrijven, in ruil voor drinkbaar water.

Voor beleggers die inzien dat water de belegging van de eeuw kan zijn, is dit rapport gewoon een must have.

Bestel uw rapport vandaag nog, en wees slimmer dan 99% van de beleggers die momenteel geen water in zijn portefeuille heeft.

Voor 149 euro heeft u onmiddellijk toegang tot dit stukje exclusieve research van BeursBrink.