Het is een uitdagend beursjaar geweest en dan drukken we ons nog zacht uit. De vraag die velen zich stellen, is nu wat 2019 gaat brengen. Meer van hetzelfde of een ommezwaai?

Nog even op de tanden bijten

De Bel20 heeft in 2018 maar liefst 20% laten liggen. Het was van 2008 geleden dat de beursindex op jaarbasis was teruggevallen (en velen leken zich niet meer te realiseren dat beurzen ook kunnen dalen). En sommige aandelen kregen nog hardere klappen, met Nyrstar (-90%) als slechtste leerling van de klas. Een beursjaar om snel te vergeten dus. Er kunnen heel wat redenen worden aangestipt voor de beurszwakte zoals de economische vertraging, de verzwakkende winstgroei bij veel bedrijven die in veel gevallen geprijsd waren tegen perfectie, politieke onzekerheid zowel in Europa als in de VS, handelsperikelen, onzekerheid bij beleggers die er massaal voor kozen om winsten veilig te stellen, enzovoort.

We denken dat het gekrakeel op de beurzen nog een tijdje zal aanhouden en de hogere volatiliteit niet meteen zal verdwijnen. Enerzijds heeft het beleggersvertrouwen een flinke deuk gekregen en dit herstellen zal nog een tijdje duren. Toch heeft de gemiddelde belegger de handdoek nog niet definitief geworpen en zolang dit niet het geval is, behoren nog lagere koersen tot de mogelijkheden. We kunnen er niet naast kijken dat veel beleggers nog steeds geloven in het mantra ‘buy the dip’ of koop bij elke terugval. Want de voorbije 10 jaar is dat bijna altijd de juiste strategie gebleken. Anderzijds moet er nog heel wat negatief nieuws komen, die precies beleggers zullen aanzetten om te verkopen. We denken dan vooral aan winstwaarschuwingen en/of tegenvallende cijfers. De terugval van het vertrouwen en de gevolgen van het handelsconflict zullen immers tastbaar gaan worden.

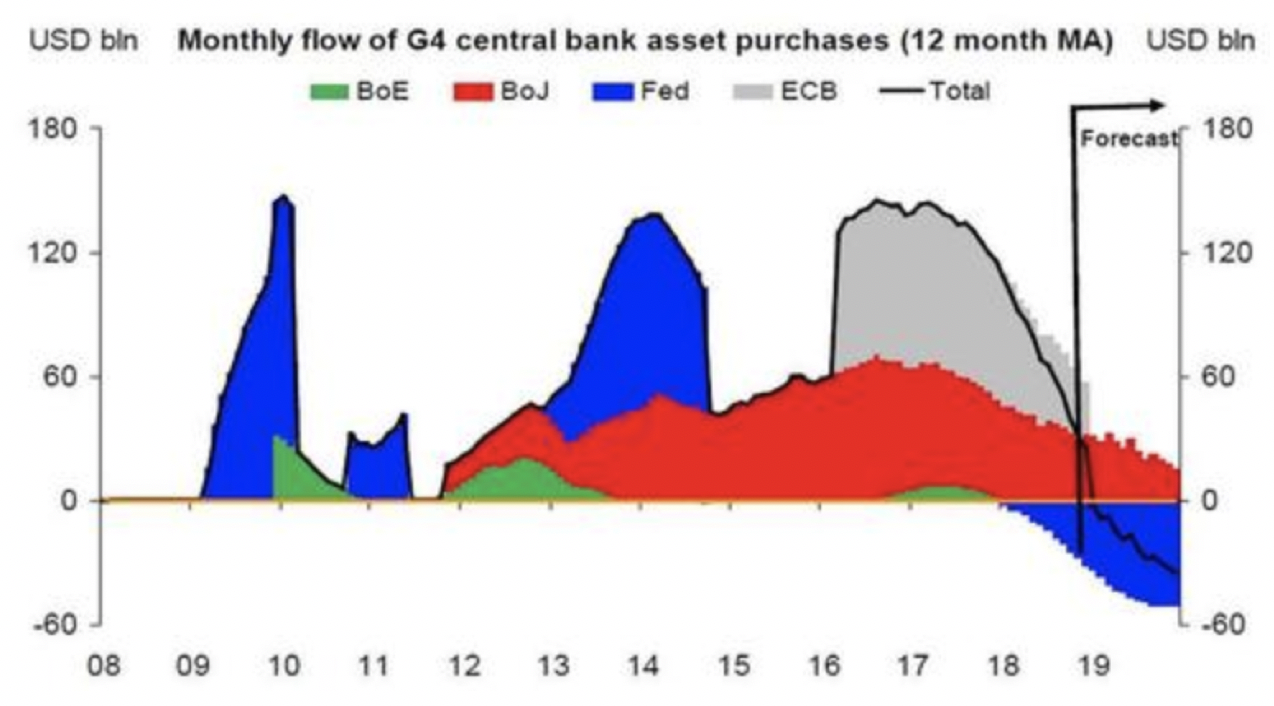

Voor ons één van de belangrijkste redenen om ervan uit te gaan dat de marktdaling en hogere volatiliteit niet ten einde is, is het feit dat de centrale banken zich nog steeds aan het terugtrekken zijn van de markten. Ze bouwen immers hun balansen af (of zullen daar binnenkort mee starten) en nemen met andere woorden geld van tafel. Middelen die de voorbije jaren naar aandelen en de markten zijn gevloeid. De illustratie hieronder spreekt boekdelen.

Ommezwaai later in 2019

Maar we denken dat de inzinking niet eeuwig zal duren en dat in de loop van 2019 (eerder de tweede helft van het jaar) de rede zal terugkeren en beleggers zich weer op interessante verhalen en de markten zullen storten, zeker als de gemiddelde waardering verder blijft terugvallen en op een zeer aantrekkelijk niveau komt. Dit laatste argument zal zeker spelen voor Europese aandelen die vandaag niet duur noteren (maar het kan wel nog lager). Verschillende gunstige ontwikkelingen zouden mede voor die ommezwaai kunnen zorgen. We denken dan in de eerste plaats aan een gunstige evolutie in het Brexit-verhaal, een oplossing voor het handelsconflict tussen China en de VS, minder problemen op politiek vlak (vandaag lijkt dat niet meteen aan de orde), een wereldwijde economie die weer aantrekt onder impuls van Azië deze keer, enzovoort.

Wat natuurlijk ook kan helpen, is precies waarvoor we hierboven hebben gewaarschuwd, namelijk dat centrale banken een pauze inlassen in het zich terugtrekken van de markten of zelfs hun balansen weer gaan verhogen. De Federal Reserve zou mogelijk al snel het geweer van schouder kunnen veranderen. Dat is trouwens één van de redenen waarom we een verzwakking van de dollar verwachten in 2019 (en een verdere stijging van de goudprijzen). Deze dollarverzwakking zou alvast weer voor de nodige ademruimte voor de opkomende landen zorgen, die in 2018 onder meer werden getroffen door de aantrekkelijkheid van vastrentende beleggingen in dollar.

Eenmaal de interesse naar aandelen terugkomt, zien we vooral de small- en midcaps goed presteren want deze aandelen hebben toch wel een enorme aderlating gekend. Dus wat u alvast de komende maanden kunt doen, is interessante bedrijven selecteren en lage limieten in de markt leggen of de desbetreffende aandelen in de gaten houden en bij een verdere inzinking toeslaan. We denken dan aan namen zoals Melexis, Fagron, Jensen Group, Recticel en Tessenderlo. In Europa zouden we eerder gaan voor de autosector en namen zoals Daimler, BMW en Volkswagen durven oppikken. Maar haast u vooral niet, u krijgt de komende maanden nog voldoende tijd om ze op te pikken.

Volg francis op de voet

Direct zien wanneer Francis een nieuwe kooptip plaatst? Meld je GRATIS aan!

We vinden het jammer dat u stopt...

Weet u zeker dat u uw BeursBits-abonnement wilt stopzetten? Door hieronder op Stopzetten te drukken, maak u uw opzegging definitief.