De volatiliteit is begin februari als een komeet de lucht ingeschoten. Het is echter te laat om producten te kopen die inspelen op een hogere volatiliteit zoals de VIX-tracker. We hebben echter een alternatief (dat veel veiliger is) om toch nog een vleugje volatiliteit in de portefeuille op te nemen: het Franse ABC Arbitrage.

Winterslaap is voorbij

Begin februari was het hek plots van de dam. Wereldwijd verloren heel wat beursindices waaronder de Dow Jones op enkele handelsdagen 10% van hun waarde. Beleggers schrokken op van zoveel neerwaarts geweld want velen waren in slaap gewiegd door de immer stijgende koersen in 2017. De volatiliteit of beweeglijkheid van de koersen, dood gewaand na een lange winterslaap, kwam plots weer tot leven.

De CBOE Volatility Index (ticker VIX) is een populaire manier om de marktverwachting van volatiliteit weer te geven. De index baseert zich hiervoor op opties in de S&P 500-index. Hoe hoger hoe meer beweging er wordt verwacht. Welnu, begin februari schoot die index boven de 25. Het was geleden van 2016 dat dit was gebeurd.

Te laat

Het stond in de sterren geschreven dat dit ooit eens moest gebeuren want te lang was die volatiliteit abnormaal laag geweest. Op de financiële markten is immers niets vanzelfsprekend en het is niet omdat gedurende meer dan anderhalf jaar er geen piek is geweest dat dit ook in de toekomst zo zal blijven. Veel professionelen werden verrast en dienden hun strategieën die geënt waren op een verdere afbrokkeling van de VIX (op rust op de markten met andere woorden) en lange tijd zeer lucratief waren geweest, halsoverkop afbouwen.

Een ding is zeker: de recente rust was abnormaal. De hogere volatiliteit zal dus niet zomaar weer verdwijnen. Probleem is dat het nu te laat (of toch veel riskanter) is geworden om nu nog producten te kopen die in waarde toenemen bij een hoge(re) volatiliteit. Zoals u kunt zien op de grafiek hierboven is de gemiddelde volatiliteit alweer afgenomen, de VIX staat zelfs weer onder de 20 punten.

Alternatief

Voor beleggers die toch nog willen inspelen op een hoge volatiliteit hebben we echter een alternatief dat veel veiliger is dan trackers of afgeleide productenop de VIX namelijk ABC Arbitrage (ABCA, ISIN-code: FR0004040608).

De Franse groep is zoals de bedrijfsnaam doet vermoeden gespecialiseerd in arbitrage op de financiële markten. Praktisch bekeken zoekt het aan de hand van in huis geproduceerde algoritmes naar onevenwichten op de wereldwijde financiële markten en haalt daar profijt uit. Zo probeert het onder andere munt te slaan uit prijsverschillen tussen hetzelfde aandeel dat op verschillende beurzen noteert. Het slaagt duidelijk in zijn opzet want het boekte al 21 jaar winst op een rij.

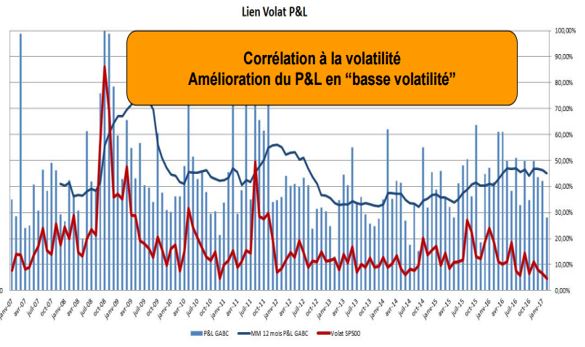

Het bedrijf is het meeste in zijn sas wanneer de volatiliteit op de markten hoog ligt. Dit ziet u hieronder in de grafiek. De winstgevend en de volatiliteit gaan bij ABC Arbitrage hand in hand. Bij pieken in de volatiliteit (rode lijn, volatiliteit 20 dagen S&P500) stijgt de maandelijkse winstgevendheid zowel in absolute (lichtblauwe staafjes) als in relatieve zin (donkerblauwe lijn). Maar ABC Arbitrage heeft de lage volatiliteit zien aankomen en heeft zijn voorzorgen genomen door enorm veel te investeren in de ontwikkeling van nieuwe strategieën die toelaten geld te verdienen in een omgeving met lage volatiliteit. Dit laatste is echter veel moeilijker en vergt meer inspanningen.

Het hoeft echter geen betoog dat de groep het meeste winst kan maken wanneer de onrust op de markten groot is. En dat belooft dus voor de cijfers van Q1 van dit jaar. 2017 was een beetje een overgangsjaar. Dit mag niet verbazen gezien de extreem lage volatiliteit. In de eerste helft van 2017 boekte de groep een omzet van €23 miljoen, een daling van 18,4% tegenover dezelfde periode een jaar eerder. De nettowinst kwam van haar kant 27% lager uit op €12 miljoen of €0,21 per aandeel. De cijfers voor het tweede halfjaar zijn nog niet bekend maar zullen niet veel beter zijn.

ABC Arbitrage is een play op een toename van de volatiliteit op de markten en het aandeel nam al wat voorsprong hierop. Volgens ons zit er meer in de tank, zeker als de hogere volatiliteit aanhoudt. Het aandeel is bovendien vrij goedkoop zelfs na de recente stijging van het aandeel. De verwachte koers/winst-verhouding voor 2018 bedraagt slechts 12. Het dividendrendement bedraagt daarenboven een kleine 7%. Aan deze dividendpolitiek zal de komende jaren trouwens niet veel veranderen.

Volg francis op de voet

Direct zien wanneer Francis een nieuwe kooptip plaatst? Meld je GRATIS aan!

We vinden het jammer dat u stopt...

Weet u zeker dat u uw BeursBits-abonnement wilt stopzetten? Door hieronder op Stopzetten te drukken, maak u uw opzegging definitief.