Het zeer soepele ECB-beleid krijgt steeds meer kritiek, vooral uit de hoek van financiële instellingen. Vastgoedbedrijven bevinden zich aan de andere kant van het spectrum en plukken volop de vruchten van het lagerentebeleid. Om dit laatste in de verf te zetten, houden we de strategie tegen het licht van Xior, de vastgoedgroep gespecialiseerd in studentenkoten en ook wel eens de kotmadam van de Beurs van Brussel genoemd. Het bedrijf groeit als kool en heeft het geld maar voor het oprapen.

Geld ophalen alsof het een lieve lust is

Voor gereglementeerde vastgoedmaatschappijen, GVV’s genaamd, zijn de marktomstandigheden om kapitaal op te halen en te investeren meer dan ideaal. Enerzijds ligt de rente extreem laag waardoor ze kapitaal kunnen lenen tegen uitstekende voorwaarden terwijl het huurrendement vele malen hoger ligt. Anderzijds noteren de meeste vastgoedaandelen tegen een aanzienlijke premie waardoor ze extra aandelen plaatsen tegen een veel hogere prijs dan de portefeuille eigenlijk waard is en ze dus meer kapitaal kunnen ophalen dan normaal.

Xior, gespecialiseerd in studentenkamers, laat het niet aan zijn hart komen en profiteert van deze omstandigheden om enorme bedragen op te halen, zijn portefeuille stevig uit te breiden en andere oorden (Spanje en Portugal) op te zoeken. Momenteel loopt de derde kapitaalverhoging sinds het bedrijf eind 2015 naar de beurs kwam. In de lopende uitgifte wil het via de uitgifte van 5 miljoen aandelen maximaal 205 miljoen EUR ophalen. En iedereen die over toewijzingsrechten beschikt (als bestaande aandeelhouder of via de aankoop op de beurs) kan intekenen op nieuwe aandelen tegen 43 EUR. Naar alle waarschijnlijkheid zullen alle aandelen probleemloos een koper vinden .

In 2018 en 2017 haalde het ook al op dergelijke manier met de vingers in de neus geld op. En op de koop toe deed het dit jaar ook al een private plaatsing. Een dergelijke kapitaalverhoging is enkel voor institutionelen terwijl de uitgever geen prospectus moet publiceren. Jaarlijks, indien de algemene vergadering dit goedkeurt, mag een GVV 10% van zijn kapitaal ophalen via een private plaatsing.

Groeien als kool

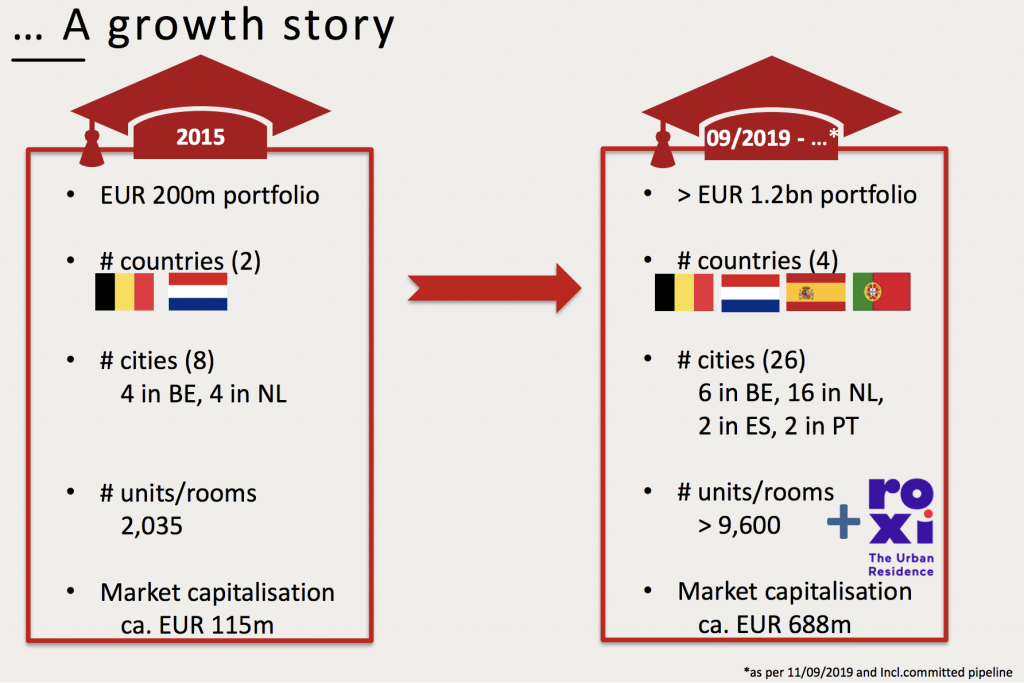

Alles samen haalde het al meer dan 500 miljoen EUR en dat voor een onderneming die tijdens zijn beursgang slechts 200 miljoen EUR ophaalde.Het mag niet verbazen dat het ophalen van geld een turbo op de groei van de groep zet.

Op bijna 4 jaar verzesvoudigde de waarde van de portefeuille, net als de marktkapitalisatie, en zag ze het aantal studentenkamers groeien van ruim 2.000 naar bijna 10.000 in vier landen. En niettegenstaande het aantal aandelen bij elke uitgifte telkens aandikt (en de winst over meer aandelen moet worden verdeeld), doet het aandeel het verre van slecht. Sinds zijn beursintroductie verdubbelde het al in waarde. Beleggers die bij de beursintroductie of eind 2018 (zie grafiek) zijn ingestapt, hebben het zich niet beklaagd. De opmars sinds begin dit jaar is voor een klein beetje te danken aan de groei en voor een groot deel aan de ECB want sinds begin 2019 viel de 10-jarige rente op Belgisch staatspapier terug van 0,7% tot -0,1 à 0,2%.

Met dank aan ECB

Het spreekt voor zich dat zonder het soepele ECB-beleid een dergelijke groei niet mogelijk was geweest. De Europese Centrale Bank maakt deze uitbreidingswoede mogelijk door de rente op korte termijn op een extreem laag niveau te zetten en staatsobligaties op te kopen waardoor de referentierente voor vastgoedleningen, de eerder aangestipte 10-jarige rente op staatspapier, in de meeste landen negatief is. Voor veel beleggers, zowel institutionelen als uit retailhoek, zit er door deze bodemrente niets anders op dan naar alternatieven te zoeken en steevast komen ze bij vastgoed uit. Het is een relatief veilige belegging met een aardig en stabiel dividendrendement (netto 3 à 4%).

Vandaar dus dat Xior zo gemakkelijk geld kan opraken alsof het een lieve lust is. Geld is gemakkelijk beschikbaar terwijl hogere rendement niet voor het rapen liggen. Bovendien zijn het aantal spelers die actief zijn op het vlak van studentenkamers zeer beperkt. Studentenkamers hebben weinig te maken met kantoren, logistiek vastgoed of winkels en brengen aldus een extra diversificatie in de portefeuille, ook iets dat vandaag enorm wordt gesmaakt.

Xior zou voor bedrijfspapier kunnen gaan ook want het zou er slechts een vergoeding van 2 à 2,5% op moeten betalen maar dat is extra vreemd vermogen. En aangezien de schuldgraad van Belgische GVV’s maximaal 65% doet Xior er goed aan het eigen vermogen (aandelen) te versterken. Door de lopende kapitaalverhoging zal de schuldgraad nota bene terugvallen van 55% tot 37% waardoor er weer veel ruimte is. Daarenboven noteert het aandeel tegenover de intrinsieke waarde met een premie van maar liefst 75%. Beleggers zijn dus bereid om 75% meer te geven dan wat de portefeuille eigenlijk waard is, zo populair is Xior als belegging. En zo kan Xior veel meer kapitaal ophalen dan normaal zou mogelijk zijn.

Hoe moet het verder?

Wel, zo lang de rente op zo’n laag niveau blijft, zal Xior hetzelfde parcours blijven afleggen (lees: geld ophalen en verder groeien tegen een duizelingwekkend tempo) want in nog veel andere Europese landen is de markt van studentenkamers zeer gefragmenteerd en niet goed georganiseerd. Het is bovendien een aandeel dat zal blijven profiteren van de interesse van een hele resem beleggers. De premie en de koers zien we dan ook niet snel terugvallen.

Volg francis op de voet

Direct zien wanneer Francis een nieuwe kooptip plaatst? Meld je GRATIS aan!

We vinden het jammer dat u stopt...

Weet u zeker dat u uw BeursBits-abonnement wilt stopzetten? Door hieronder op Stopzetten te drukken, maak u uw opzegging definitief.