De Amerikaanse beurzen gaan onverminderd op hun elan door en zetten record naar record neer. Nochtans zijn er talloze uitdagingen zoals het coronavirus, de economische vertraging, de beperkte winstgroei enzovoort. Alles wijst echter naar de Federal Reserve, de grote aanjager.

Recordjacht

Op Wall Street voltrekt zich bijna elke handelsdag hetzelfde scenario: trapsgewijze stijging gedurende de dag met een hoger slot tot gevolg en dat met of zonder slecht nieuws. Het lijkt wel of de Amerikaanse markt ’telegeleid’ of op één of andere manier door een onzichtbare hand wordt geholpen. En daarbij gaan de grote jongens (de zogenaamde FANGS) voorop in de strijd. Waarom is dat opvallend? Omdat Wall Street record na record neerzet terwijl de winstgroei van bedrijven achterblijft en ander slecht nieuws compleet wordt genegeerd. Het extra gevolg is dat de waardering van de markten flink oploopt en op het hoogste peil staat sinds… 2007.

En de uitleg van deze oplopende koersen wordt gegeven door telkens optimisme rond een negatief nieuwsfeit zoals de handelsspanningen of het coronavirus te prediken. Maandenlang stegen de indices door toedoen van optimisme rond een positieve ontknoping van het Chinees-Amerikaanse handelsconflict. De voorbije weken is er optimisme dat het coronavirus en zijn economische impact niet zo erg zal blijken te zijn als vandaag wordt gevreesd. En daarna zal er wel weer iets anders worden gevonden om optimistisch rond te zijn.

Startschot

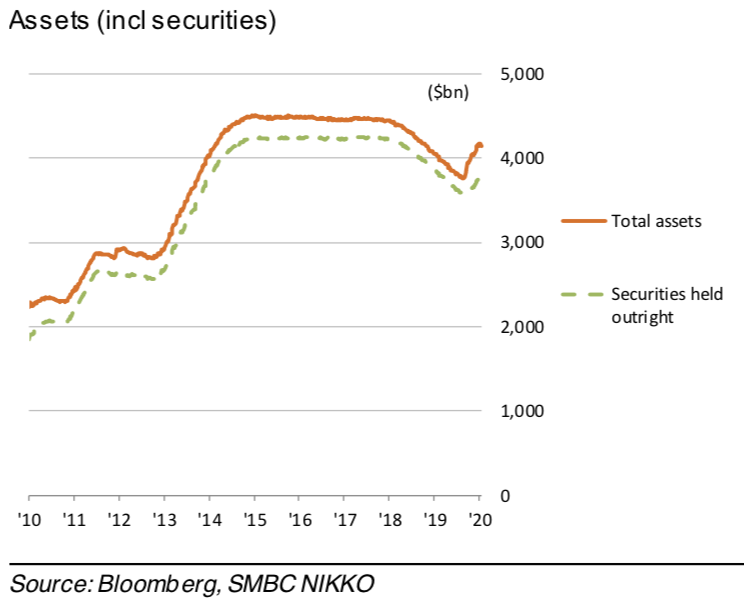

Het draait echter helemaal niet om optimisme maar om het pompen van massa’s liquiditeit in de markt door de Federal Reserve. Sommige bestempelen het zelfs als QE4 of een vierde ronde van monetaire versoepeling. Recent ontkende de Fed trouwens nog dat er Q4 op de markten is losgelaten. Afgaande op de koersstijgingen en vooral onderstaande grafiek die de expansie van de Fed-balans in de verf zet, weten we wel beter. Na bijna anderhalf jaar van daling, neemt de balans van de Fed sinds kort weer toe.

Het hele proces werd op 11 oktober 2019 op gang geschoten. De reden was de sterke stijging van de Secured Overnight Financing Rate (SOFR), een rente waartegen Treasuries (Amerikaans kortlopend overheidspapier) voor 1 dag worden uitgeleend op de Treasury repurchase market, ook wel repo genoemd. Alle grote financiële spelers zijn op deze markt actief en kunnen er de nodige kapitalen vinden of er hun overtollige cash kwijt.

Deze rente was in september tot boven de 6% fors beginnen stijgen omdat er door de onzekerheid in de markt veel marktparticipanten uit deze repo-markt stapten. Normaal gezien moet de SOFR de korte termijn Fed Funds-rente (vandaag 1,75%) weerspiegelen. Er zat dus een serieuze haar in de boter waardoor de Fed besliste om de markt met cash te overspoelen zodat de SOFR opnieuw zou terugvallen.

Voorzetting

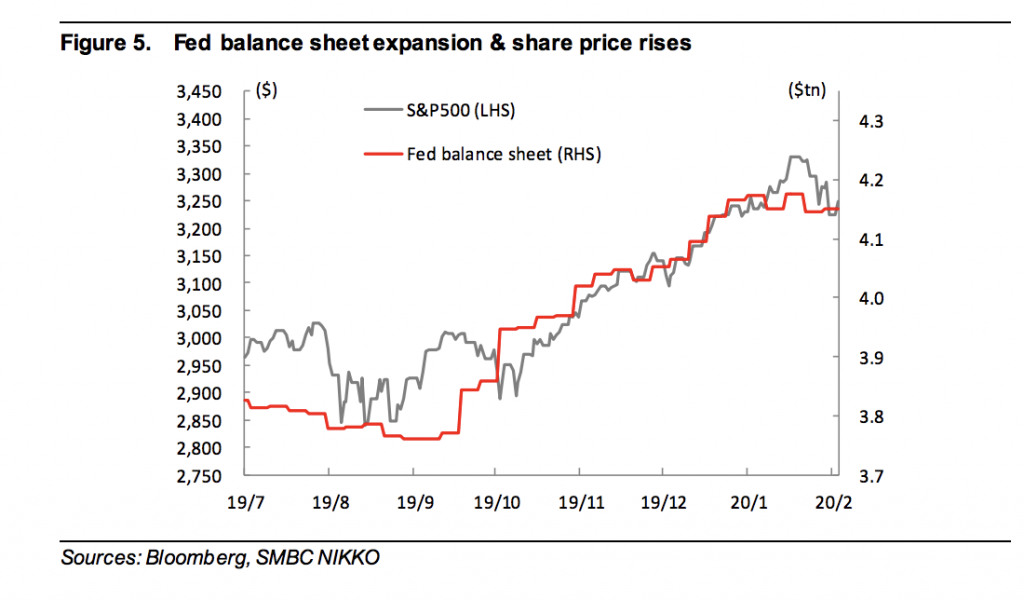

Ondertussen zijn we maanden verder en is de Federal Reserve deze soort van financieringsrol blijven spelen. En het geld dat de Fed in de markten pompt, wordt door veel financiële spelers gebruikt om in aandelen te beleggen. Wetende dat de Fed in de markt aanwezig is, redeneren ze dat de aandelenmarkten zullen blijven stijgen en dat er met andere woorden met dat Fed-kapitaal geld te verdienen valt. Er wordt door deze hefboom te gebruiken, voor extra rendement gezorgd. En kijk maar eens naar de grafiek hieronder: de toename van de Fed-balans loopt perfect gelijk met de stijging van de S&P500.

En zolang de Federal Reserve geld blijft vrijmaken, zijn er geen winstnemingen mogelijk. De vraag is alleen hoe lang de Fed dit zal volhouden want de instelling kan niet eeuwig geld blijven verstrekken. Dergelijke financiële experimenten eindigen trouwens nooit gunstig, we houden ons hart vast…

Volg francis op de voet

Direct zien wanneer Francis een nieuwe kooptip plaatst? Meld je GRATIS aan!

We vinden het jammer dat u stopt...

Weet u zeker dat u uw BeursBits-abonnement wilt stopzetten? Door hieronder op Stopzetten te drukken, maak u uw opzegging definitief.